此外,因贷前贷后管理失职,资金使用监测不利成为吃罚单的第二大原因。

另据记者统计,三季度,共有44家金融机构因违法违规而受到1506万元处罚(同一银行,不同两家支行统计为两家金融机构)。其中,五大行中有四家上榜,分别是农业、工商、建设和交通银行;31家国有银行、股份制商业银行及农商行、8家农村信用社、1家村镇银行、1家农村合作银行、1家信托公司,以及中国邮政集团公司、邮政局储汇局。

违规重灾区--福建

福建地区遭到处罚的金融机构共计30家,罚款金额共计1020万元。

其中,1家信托公司被处以50元罚款。据了解,兴业国际信托因其证券投资信托业务分类填报错误,及信托项目资金来源填报错误。

而大部分银行均因授信业务违法违规而遭受处罚,从监管披露信息来看,股份制银行发生此类违规行为较多。

此类操作手法颇多,例如,授信后未严格监控贷款资 金用途和流向,放任企业“以贷转存、虚增存款” ;对企业授信后押品管理不审慎导致押品丢失,产生授信风险;超借款企业实际资金需求而发放流动资金贷款;发放流动资金贷款被挪作开票保证金,形成不良贷 款;未尽职调查贷款用途真实性,发放虚构用途的贷款;违规向公务员发放个人经营性贷款等。

一家股份制银行有关人士对记者表示,“这显然是贷款企业加杠杆的行为,将贷款洗白成存款再进行抵押,抵押物明显不足,等于将第二次贷款的风险实际全部转嫁给银行。”

单笔最高罚款--70万

信息显示,柳州银行被罚款70万元,成为三季度单笔最高罚款金额。据悉,该行因未对集团客户实行统一授信管理,违规发放个人贷款,存在存贷挂钩现象。

早在2012年,存贷挂钩现象一度盛行而受到管制,银监会对信贷业务提出了七项禁止性规定,简称“七不准”,包括不准以贷转存、不准存贷挂钩等。当时多家银行因此而被暂停了存抵贷业务。

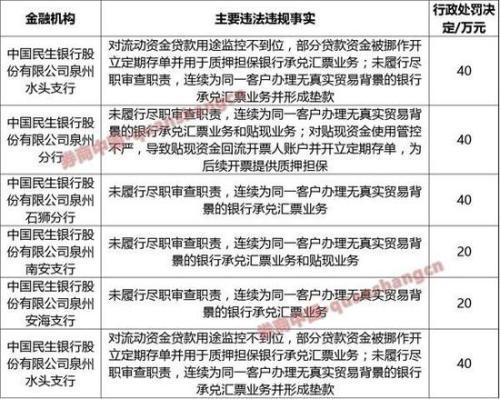

罚单数量之最--民生银行

三季度,民生银行[0.00% 资金研报]共收到6张罚单,全部因连续为同一客户办理无真实贸易背景的银行承兑汇票贴现业务而违反了相关业务规定,罚款金额共计200万元。

今年一季度,民生银行牵涉农行39亿票据案,该行内部风险管理亮起了红灯预警。案件后,民生银行总行要求,票据转贴现业务授信占用规则,从以前“占用票据中间背书人转贴现授信额度”,调整为“全额占用票据承兑行或交易对手授信额度”。同时,加强交易对手准入及交易限额管理。

另外,根据总行风险管理部制定的交易对手名单和票据交易限额进行票据交易系统改造。票据交易限额由票据交易系统实时控制,买入时额度即时占用。在系统未开发完成前,由总行票据部人工台帐控制。

一位银行内人士曾表示,“从银行的角度来说,为虚假贸易背景的企业提供票据融资便利,其实也是变相服务一些其认为风险较低客户的办法。银行没有办法自己解决形式上的贸易背景,票据掮客的出现,为银行节省操作成本同时大幅提高了效率和收益。票据市场发展这么多年下来,许多的商业银行就是在这样的竞争中逐渐放低了审核要求,以及放宽准入门槛的。”