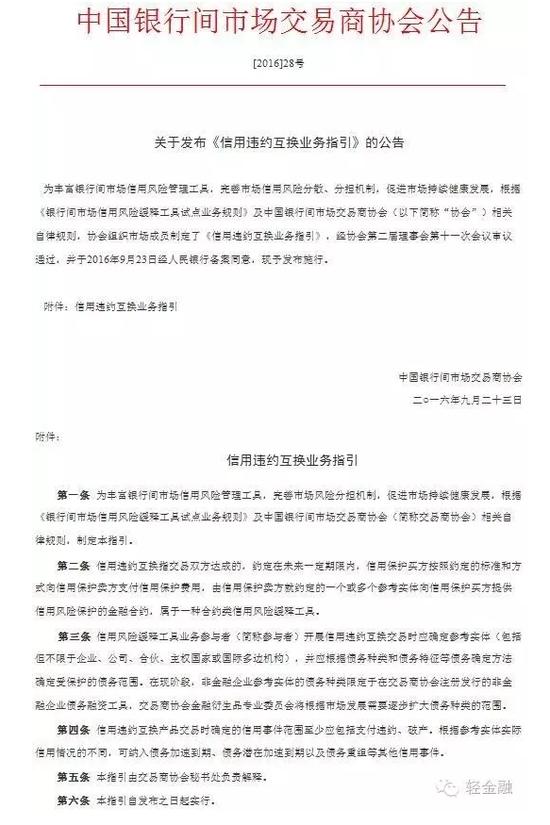

今日,中国银行(3.400, 0.01, 0.29%)间市场交易商协会发布《信用联结票据业务指引》,《信用违约互换业务指引》和《银行间市场信用风险缓释工具试点业务规则》,正式推出中国版CDS交易。

CDS指交易双方达成的,约定在未来一定期限内,信用保护买方按照约定的标准和方式向信用保护卖方支付信用保护费用,由信用保护卖方就约定的一个或多个参考实体向信用保护买方提供信用风险保护的金融合约,属于合约类信用风险缓释工具。简单来说,CDS就是一种风险对冲、管理信用和流动性风险的工具。

事实上,交易商协会在2010年久已推出CRM规则填补了中国信用衍生产品市场的空白,在这一规则下,推出了盯住单一标的债券的信用风险缓释合约(CRMA)及信用风险缓释凭证(CRMW)两个产品。但因此后中国信用债鲜有实质性违约的发生,该项产品渐被市场所淡忘。

不过随着经济基本面疲弱令企业经营压力进一步加大,今年中国信用债违约风险暴露更甚于去年,年初至今已有山东山水水泥集团、云峰集团等多个违约案例出现。除已有债券违约的广西有色集团近日被宣告破产外,媒体报导债券连续违约的东北特钢亦可能实施破产重整。在这个背景下,交易商协会金融衍生品专业委员会在6月的时候审议通过了CRM业务规则修订,主要变化是加入了CDS(信用违约互换)和CLN(信用联结票据)的业务指引。

这八条内容最值得关注

一、参与者:划分核心交易商与一般交易商

根据目前公告,中国版CDS暂未有明确的准入门槛标准。但是《银行间市场信用风险缓释工具试点业务规则》(以下简称“业务规则”)已明确参与者包括“金融机构、合格信用增进机构、非法人产品、其他非金融机构等”。

根据业务规则第七条的规定,“参与者应向交易商协会备案成为核心交易商或一般交易商。其中,核心交易商可与所有参与者进行信用风险缓释工具交易,一般交易商只能与核心交易商进行信用风险缓释工具交易。核心交易商包括金融机构、合格信用增进机构等。一般交易商包括非法人产品和其他非金融机构等。”

另外,“境外机构开展信用风险缓释工具交易的相关要求,根据主管部门有关规定另行发布。”

二、交易产品:债券、贷款、其他类似债务

根据业务规则第十条规定,“信用风险缓释工具为参考实体提供信用风险保护的债务范围为债券、贷款或其他类似债务。”

另外按照业务规则第十一条规定,“信用风险缓释工具分为合约类产品和凭证类产品。”

此外,根据《信用违约互换业务指引》规定,“在现阶段,非金融企业参考实体的债务种类限定于在交易商协会注册发行的非金融企业债务融资工具,交易商协会金融衍生品专业委员会将根据市场发展需要逐步扩大债务种类的范围。”

三、信用事件范围:至少包含违约、破产

根据《信用违约互换业务指引》公告内容,“信用违约互换产品交易时确定的信用事件范围至少应包括支付违约、破产。”不过,根据根据参考实体实际信用情况的不同,还“可纳入债务加速到期、债务潜在加速到期以及债务重组等其他信用事件。”

四、清算结算方式:可个案化处理

关于CDS的产品交易及结算,此次发布的业务规则有明确规定。具体包括:

“信用风险缓释工具可通过人民银行认可机构的交易系统达成,也可通过电话、传真以及经纪撮合等其他方式达成。”另外,“凭证类信用风险缓释工具的登记托管由人民银行认可机构的登记托管系统进行。”

而根据清算情况的不同,交易双方的结算方式也会有所差别。具体为“信用风险缓释工具中参与主体、合约要素适合进行集中清算的,应提交人民银行认可机构的清算系统进行集中清算;不适合进行集中清算的,其清算和结算可由交易双方自行进行。”

此外业务规则规定,信用风险缓释工具交易包括至少以下三种结算方式。具体为:实物结算、现金结算和拍卖结算。

五、参与方式:成为交易所协会会员并备案

根据本次业务规则的要求,想要参与CDS交易的话,“参与者应在开展信用风险缓释工具业务前,加入交易商协会成为会员,并将其信用风险缓释工具交易内部操作规程和风险管理制度送交易商协会备案。内部操作规程和风险管理制度应当至少包括业务授权与分工、交易执行与管理、风险测算与监控、信用事件触发后的处置、风险报告和内部审计等内容。”

另外,专业委员会将根据市场需要建立信用风险缓释工具报价商制度,并定期进行市场化评价。

六、交易制度:创设备案

此次业务规则明确CDS交易执行“备案制度”。“凭证类信用风险缓释工具实行创设备案制度。创设机构创设凭证类信用风险缓释工具应向交易商协会秘书处提交包括创设说明书、创设凭证的拟披露文件以及交易商协会要求提供的其他材料。”

而想要成为创设机构,需要是“具备一定条件的核心交易商,且经专业委员会备案认可。”

其中,上述的“一定条件”,在《信用风险缓释凭证业务指引》中有明确界定,那就是:

1.净资产不少于40亿元人民币;

2.具有从事信用风险缓释凭证业务的专业人员,并配备必要的业务系统和信息系统;

3.建立完备的信用风险缓释凭证创设内部操作规程和业务管理制度;

4.具有较强的信用风险管理和评估能力,有丰富的信用风险管理经验,并配备5名以上(含5名)的风险管理人员。

同时,专业委员会可根据市场需求建立创设机构的市场化评价机制。

七、交易红线:明确关联交易和资产标准

本次发布的业务规则,还对市场交易对象和资产标准做出了明确的规定。包括:

1.交易对象。“参与者不得开展以其自身债务为标的债务或以自身为参考实体的信用风险缓释工具业务,开展以关联方债务为标的债务或关联方为参考实体的信用风险缓释工具业务应予以披露,并在信用风险缓释工具存续期按季度向交易商协会报告。”

2.资产要求。“任何一家核心交易商的信用风险缓释工具净卖出总余额不得超过其净资产的500%。任何一家一般交易商的信用风险缓释工具净卖出总余额不得超过其相关产品规模或净资产的100%。”

但同时,“专业委员会可根据信用风险缓释工具市场发展运行情况,适时调整上述比例数值。”

八、市场保护机制:创设机构可提供保证金

值得注意的是,在《信用风险缓释凭证业务指引》中,规定“创设机构可视需要为信用风险缓释凭证提供保证金等履约保障机制。”且“创设机构可买入自身创设的信用风险缓释凭证并予以注销。”

机构多趋谨慎态度

根据美国存管信托和结算公司以及彭博汇编的数据,今年3月末以来,中国CDS的净名义价值已上升18%,同期全球市场CDS涨2%。140亿美元这个规模在全球仅次于意大利,并且逼近2014年11月创下的157亿美元纪录高位。

而针对中国版CDS的面世,民生证券管清友、李奇霖等分析师认为,目前债市信用风险事件频发,“打破刚兑”正在加速推进,市场非常需要风险分散工具,只要工具缺陷不再,CDS将会迎来快速发展。此外,在当下信用违约爆发在即的背景下,民生证券还认为,国际CDS规模会从近10年的最低水平上触底反弹。

不过,海通证券(15.900, -0.06, -0.38%)债券融资部总经理助理郭实早前表示,CDS业务在目前经济下行导致信用风险暴露的环境下推出是十分必要的,为市场提供了管理信用风险的工具,丰富了市场的交易品种。作为信用衍生品,目的是分散和转嫁风险,有利于增强标的资产的流动性。但同时也应注意风险,要严格控制“信用杠杆”,监管部门控制市场中卖方名义保险金额总额,应与标的资产金额匹配。

天风证券固收分析师曹巍浩认为,这种信用风险缓释工具能够给信用担忧着提供一个保险,但在发展初期可能会缺少卖保险的,应多引导培育。同时保证交易双方在真实的市场意愿下进行博弈。