每经记者 黄博文 每经编辑 贾运可

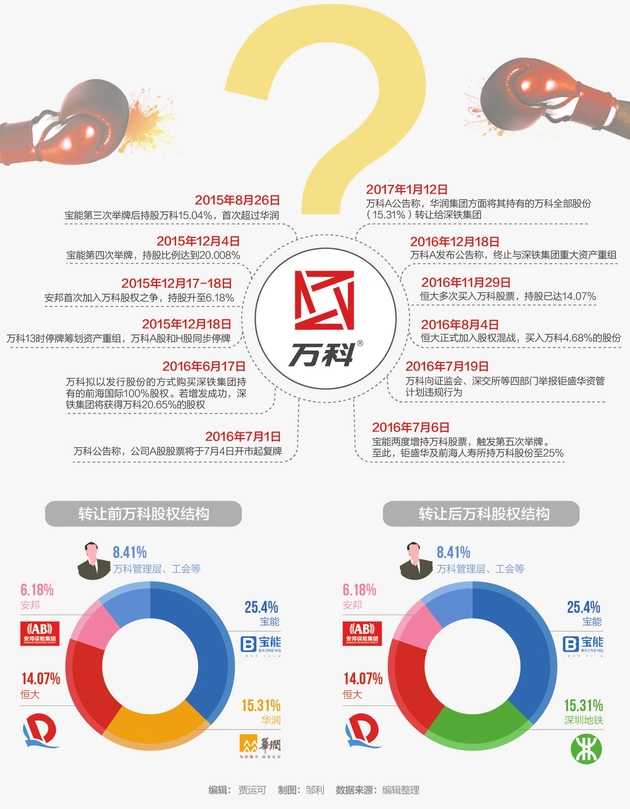

从宝能2015年7月第一次举牌万科算起,万科股权之争已经纷纷扰扰了一年多。期间各方轮番上演激烈的股权争夺大战,但此后因为各种原因而陷入僵局。2016年11月,久未露面的万科董事会主席公开表态称,“万科股权之争正在逐渐明朗”。投资者纷纷猜测,所谓“逐渐明朗”指的是什么?

昨日(1月12日),投资者心中的谜底终于得以揭开。当日晚间,万科A发布公告称:华润和深铁集团当日签署股份转让协议,华润拟将所持16.9亿股万科股份转让予深铁集团,作价371.71亿元,对应每股交易价格为22元。之后,华润将不再持股万科。公司股票将于1月13日起复牌交易。

有分析指出,此举意味着万科管理层在股权争夺中取得了重大胜利。在今年3月举行的董事会换届中,万科管理层的话语权将得以强化。不过,亦有分析指出,万科股权之争的局面依然复杂,未来走向有待观察。

值得一提的是,对股权转让一事,华润方面昨晚发布声明称,是综合考虑自身发展战略和产业布局的需要,也是国有资产保值增值的需要,此次股权交易是多方共赢。

十余年“姻缘”宣告终结

时间回溯到2000年8月10日,彼时深特发签署股权转让协议,将其持有的万科国有法人股全部转让给华润。股权转让后,华润集团及其关联企业以15.08%的股权份额成为万科第一大股东。

在长达十多年的时间里,华润虽屡次抛出重组万科的方案,但结果都以流产告终。最终华润成为安心的财务投资者,形成“大股不控股,积极不干预”的态势,成为万科发展的坚定后盾。

这一安定的局面被宝能方面的强势入局打破。2015年7月10日,宝能第一次举牌万科。7月24日,宝能再次举牌,持股万科达10%,仅次于此时持有万科股份14.9%的华润。8月26日,宝能通过二级市场增持、融资融券买入、收益互换三种方式对万科发起第三次举牌,就此夺下第一大股东之位。

不过,对于宝能的后来居上,华润的态度并不积极。港交所权益信息披露数据显示,华润在2015年8月31日和9月1日两次增持万科,分别以均价13.37元/股增持约752.15万股、以均价13.34元/股增持约2974.3万股,两次增持共耗资约4.97亿元。增持完成后,华润共持有万科15.29%股份,以0.25%的优势领先宝能。此后,华润在持股万科方面再无动作。

至2016年3月,万科宣布欲引入深铁为万科的第一大股东,但华润对此表示坚决反对。彼时王石在微信朋友圈公开指责华润,万科与华润之前的“友好局面”就此结束。

而昨日的一纸公告,更是宣布双方的联姻正式终结。万科于1月12日晚间发布的公告称,华润将所持16.90亿股万科股份转让予深铁集团,作价371.71亿元,对应每股交易价格为22元。

按照《国有股东转让所持上市公司股份管理暂行办法》规定:若国有股东以协议方式转让所持上市公司股份,转让价以上市公司股份转让公告日前30个交易日每日加权平均价格的算术平均值为基础确定,最低折价90%。

截至1月12日,万科A股近30日每日加权平均价的算术平均值为22.41元,此番股份转让定价22元相当于22.41元的98%。

不过公告并未披露详细的交易方式。国泰君安分析师刘斐凡预测,交易方式不完全是现金,可能会包含深铁集团的土地资源。

刘斐凡认为,转让万科股权后,华润将专注于自有地产平台——华润置地的发展,避免了与万科的同业竞争关系,同时可能注入的土地资源对华润置地是一个利好。

至于华润为何会在此时转让全部的万科股权,明源地产研究院副院长刘策认为这是政府主导的结果。据他了解,这一国资股份转让方案在国务院国资委和深圳市政府主持下,历经数轮谈判,最终华润作出了让步。

华润官方发布的声明显示,此次交易是出于两方面的原因:1.是综合考虑自身发展战略和产业布局的需要,也是国有资产保值增值的需要;2.此次股权转让有利于万科健康稳定发展,有利于地方企业资源整合协同,是一个多方共赢的方式。

万科管理层迎来新盟友?

经过此次交易,万科管理层一直希望引入的“白衣骑士”终于入局。

在2016年股权之争胶着之时,万科管理层于当年6月引入深铁集团充当“白衣骑士”。按照当时的重组预案,万科拟以发行股份的方式购买深铁集团持有的前海国际100%股权,初步交易代价456.13亿元,股份发行价格为15.88元/股。

根据这份重组预案,深铁集团将在万科集团获得第一大股东位置。但因方案摊薄其余股东利益等多种原因遭到宝能方面与华润的反对。

2016年12月18日,万科公告称由于未在6个月内发布召开股东大会的通知,“各方尚未就本次交易的具体方案达成一致意见”,增发股份引入深铁集团重组的预案终止。

不过,如今深铁集团还是如愿成为了万科重要股东。对此,深铁集团认为,作为国内房地产行业龙头企业,万科拥有优秀的管理团队,丰富的开发经验和扎实的发展基础,入股万科将有利于双方在发挥各自优势的同时,形成更加有效的战略协同。深铁集团将支持万科管理团队按照既定战略目标,实施运营和管理。

万科方面在给《每日经济新闻》记者的函件中表示,深铁集团成为重要股东将对公司发展起到积极作用,同时衷心感谢华润集团过去16年对万科健康发展的大力支持。今后,万科将和深铁集团一道,按照国家“十三五”规划发展要求,努力实践“轨道+物业”发展模式,在巩固和发展既有业务的同时,加快向“城市配套服务商”转型。

资料显示,万科官方一直对轨道交通物业的发展颇为看重,在之前拟引入深铁集团时,万科高级副总裁谭华杰公开表示,轨道交通时代是类似1998年房改一样的重大机遇,现在正是爆发的前夜。能和轨道交通企业建立密切关系,开发商将具备极大优势;万科将积极布局轨道交通物业的发展,抓住都市圈时代的发展机遇。

股权之争并未落幕

对于此次交易,外界普遍认为是对万科管理层的利好,尤其是在即将于3月份举行的万科董事会换届中,万科管理层的话语权将得以强化。

根据目前公开披露的数据,宝能方面持有万科股权25.4%,深铁集团持有15.31%,中国恒大持有14.07%,安邦持股6.18%,万科管理层通过金鹏计划持有4.14%,万科企业股中心通过德赢计划持有3.66%,证金公司持股2.89%,万科工会持股0.61%。

一直以来,宝能方面与万科关系一直较为紧张,但目前其旗下保险企业前海人寿正处于整改期间,万能险产品停售,2016年底有传言称宝能方面在谋求退出万科的方案。

此外,中国恒大方面曾明确表示增持万科是财务投资,恒大总裁夏海钧近日也宣称,公司无意成为万科的控股股东;安邦方面,万科曾于2015年底公开声明欢迎安邦成为其重要股东,安邦也回应希望万科管理团队、经营风格保持稳定。

刘策分析认为,监管层对于保险资金的监管比较严格,从侧面反衬出万科管理层的诉求更为合理,这一诉求显然得到了监管方面的支持,此次的股权转让将增强万科管理层的话语权。

也就是说,在最理想的情况下,万科管理层有望获得来自安邦、深铁等方面的支持,加上管理层持股,届时可能获得超过25.63%的股权支持,这也将超过宝能方面的持股比例。

如此看来,股权之争正向对万科管理层有利的方向发展。

不过,广发证券地产首席分析师乐加栋指出,此次深铁集团受让华润集团股份,只能说万科股权事件朝着解决方向迈出了第一步,但要说该事件得到有效解决还为时尚早,局面依然复杂,未来走向有待观察,提醒投资者关注事件进程中的不确定性带来的投资风险。

有接近万科的人士向《每日经济新闻》记者表示,即使此次交易达成,宝能方面和恒大持股比例仍然很高,不排除双方会采取后续动作,“目前只能说向万科管理层利好的方面破局,但股权之争并未落幕。”