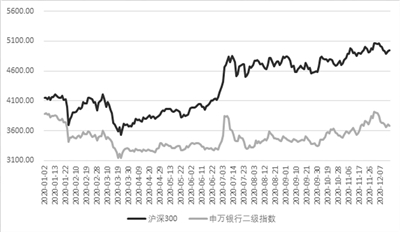

年初至今申万二级银行业指数与沪深300对比

数据来源:同花顺

近日,银行板块深幅调整,银行ETF份额增速放缓。尽管行业板块短期调整,中小银行“上市潮”热度不减。年内已有四家银行成功过会,目前还有15家中小银行正在IPO候场。业内人士指出,中小银行上市有助于以直接融资的方式补充核心一级资本,同时进一步完善治理体系。

银行板块年内跌幅近4%

同花顺数据显示,今年前三季度,申万二级银行业指数相比年初下跌12.52%。四季度,银行股迎来修复行情,最近一周则进入回调阶段,截至12月16日收盘,同花顺银行板块下跌0.19%,板块内超半数个股收跌。今年以来,申万二级银行业指数相比年初下跌3.76%,23家上市银行股价相比年初下跌10%以上。不过,年内唯一一家新上市的银行厦门银行,股价累计上涨近24%。

随着近期回调,银行板块资金也有所回撤。一方面,银行ETF份额增速显著放缓,截至12月16日,银行ETF份额与12月初相比增幅为11.09%,但相比8日仅增长1.51%。与此同时,北向资金针对银行板块的周内净流出额也达到10.44亿元。

对于银行股近期调整,有机构表示,短期来看银行板块部分优质个股估值已达阶段性高位。中信证券研报指出,当前宏观经济环境改善,银行经营基本面环境平稳。10月以来银行板块投资受益于基本面改善及市场风格,但部分优质个股估值达到阶段性高位,年底前市场表现主要依据市场风格。

中信建投银行业首席分析师杨荣同样表示,优质银行股估值已经基本上合理,估值溢价难以出现大幅回升,优质银行股出现调整。另一方面,随着系统重要性银行评估办法出台,央行扩大初始名单,股份制银行和大行都将正式成为D-SIBs,也将有附加资本的要求。而再融资摊薄EPS,对现有股东利益构成负面影响。不过,他指出,系统重要性银行评估将提升核心一级资本充足率,对行业中长期影响积极正面。

中小银行“上市潮”热度不减

尽管银行板块面临短期调整,中小银行“上市潮”热度不减。12月10日,曾经的新三板“盈利王”齐鲁银行成功通过证监会发审会,这也是首家由新三板转板成功的银行。在此之前,厦门银行、重庆银行、上海农商行A股IPO分别于7月16日、8月27日和11月26日成功过会,其中厦门银行已实现上市。

证监会最新披露信息,截至目前,除已通过发审会银行外,在A股IPO排队候场银行仍有15家,且全部为地方性中小银行。其中,湖州银行、广州银行和重庆三峡银行审核状态为“已反馈”。兰州银行、大丰农商行、昆山农商行、马鞍山农商行、东莞银行、广州农商行、南海农商行、顺德农商行、瑞丰银行、厦门农商行、药都农商行、海安农商行状态均为预披露更新。

在业内人士看来,中小银行上市有助于以直接融资的方式补充核心一级资本,同时进一步完善治理体系。交通银行金融研究中心高级研究员武雯表示,中小银行上市除了以上市直接融资方式充实资本,增加股东的资产流动性外,上市需要进行的股份制改革,也有助于理清公司的产权关系和管理关系,从而向现代化商业银行靠拢。

光大证券研究所金融业首席分析师王一峰在接受《经济参考报》记者采访时指出,银行上市可以很好地补充核心一级资本,这对于核心一级资本较为稀缺的中小银行而言无疑是最直接的支持。他同时强调,银行上市融资要综合考虑市场环境、市场资金供求、发行审批节奏等因素。在相对偏强的市况下上市,有利于避免开盘即破发、估值过低的问题。

对于上市后银行的估值问题,机构表示,长期仍看好由业绩回暖带来的估值提升。平安证券认为,考虑到今年各家银行均大幅提升了信贷成本以夯实拨备,关注2021年信贷成本释放所带来的业绩弹性,预计2021年上市银行净利润增速将回升至6.3%。

中金公司指出,目前银行处于未来五个季度业绩V型反转的起点,处于风险溢价因素反转的起点,处于估值仓位反转的起点。“宏观经济复苏趋势明确,流动性环境亦有利于银行业绩表现。”

中银证券表示,近期公布的经济数据显示实体经济正稳步复苏,利好银行资产质量改善,而伴随经济复苏货币政策的边际收敛则有助于缓释息差压力。随着国内经济形势逐步转好,银行板块后续季度配置意愿有望提升。