人口是基本盘:东南亚六国占据全球7.6%的人口及4%的最终消费支出。根据世界银行数据,2023年东南亚六国人口6.06亿人,占据全球总人口的7.55%,2023年东南亚六国实现GDP3.65万亿美元,占全球总GDP的3.47%。我们对比中国和东南亚家电总量,东南亚六国占据中国人口的43%,从家电总销量来看,东南亚六国白电+黑电占据中国的21%,受产品结构等因素影响,家电价格低于中国,从家电总销售额来看,东南亚六国白电+黑电占据中国的16%。

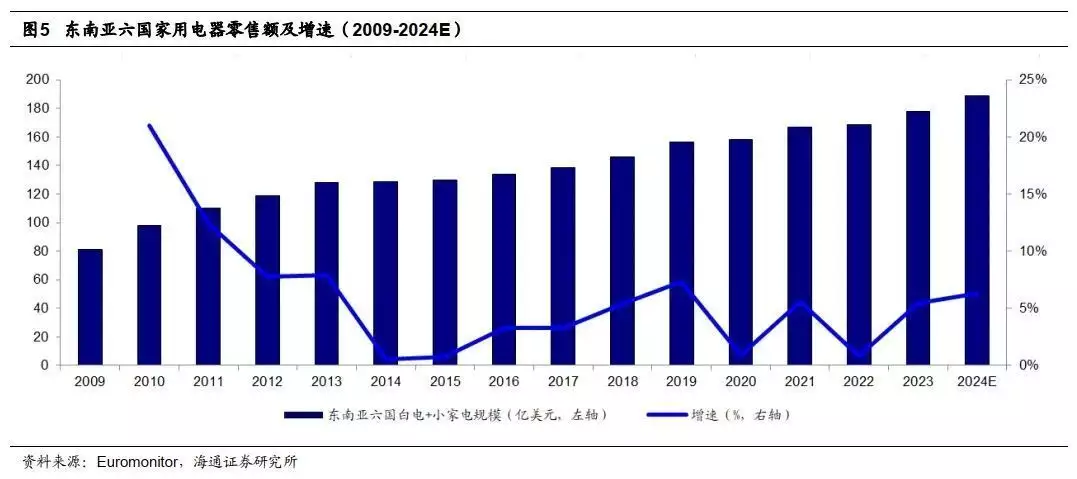

参考中国,东南亚发展类似于中国的2010年左右,未来我们判断其家电有望实现高单位数增长。人均GDP和城镇化率来看,新加坡发展程度高于中国,马来西亚基本同中国相当,印尼泰国菲律宾和越南相当于中国的2005-2015年左右的发展水平。根据国家统计局数据,2005-2015年期间中国通过家电下乡、以旧换新等政策刺激终端家电需求,十年家电零售复合增速为18%,拉长时间来看,2005-2023年家电零售复合增速为10%,且家电政策逐步退去后,行业进入了产品结构逐步升级的新阶段。根据欧睿数据,东南亚六国2018-2023年家电行业GAGR为5%,渗透率和我们2010年左右相当,对标国内增速水平及价格差异水平,我们判断东南亚家电市场有望实现5%-10%左右增长。

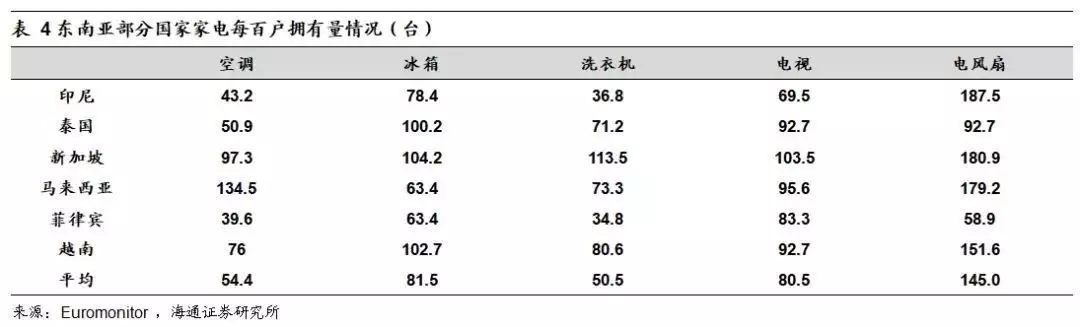

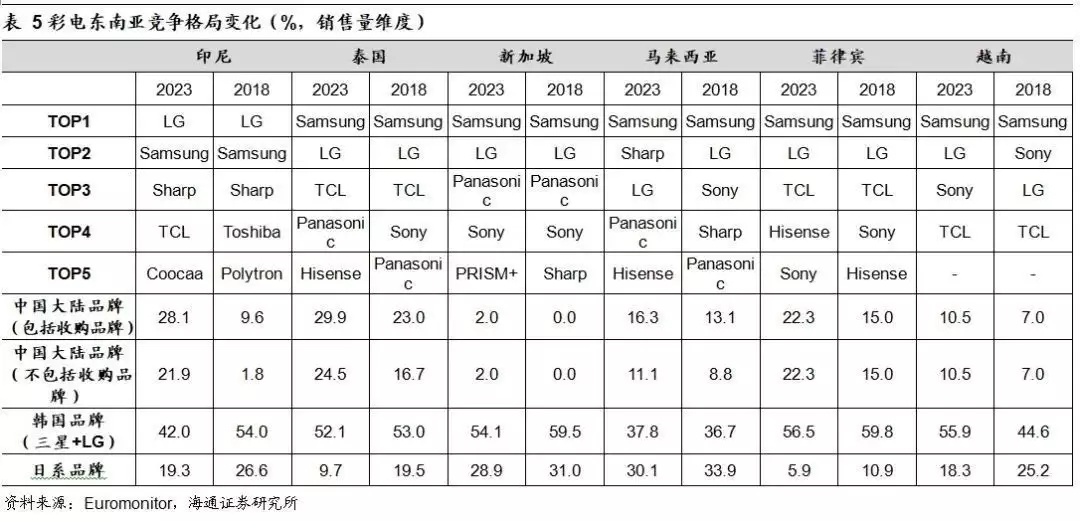

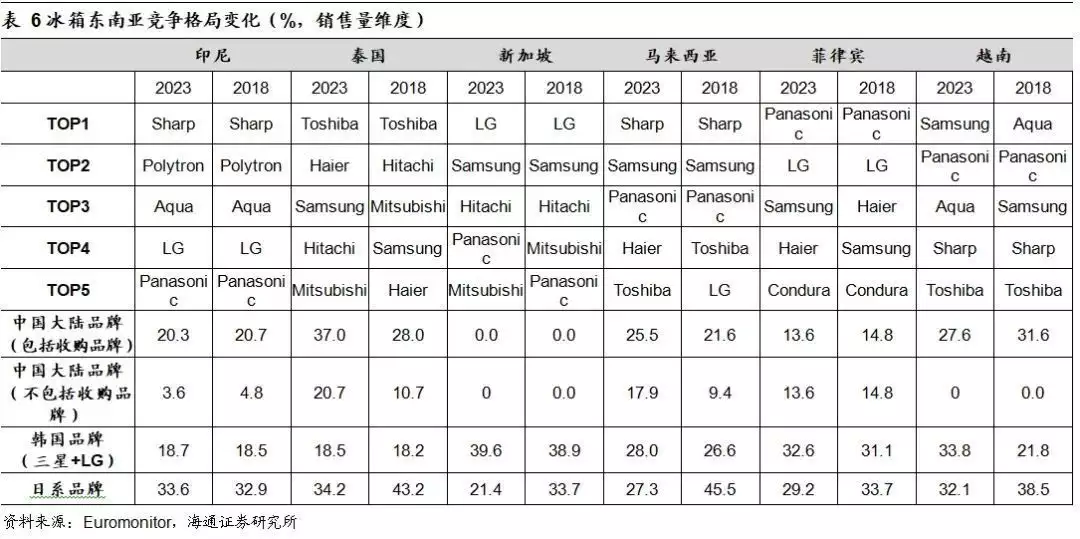

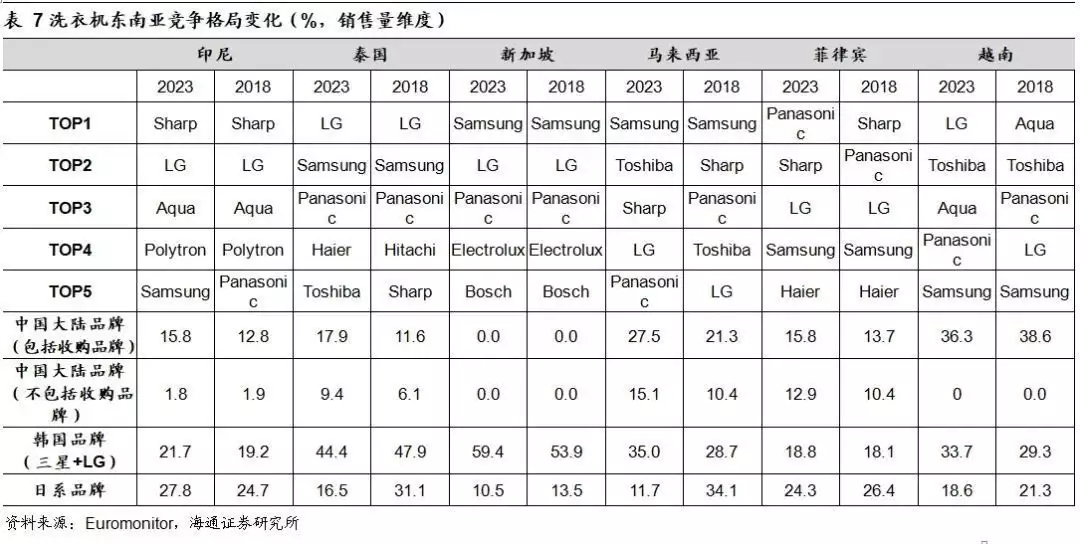

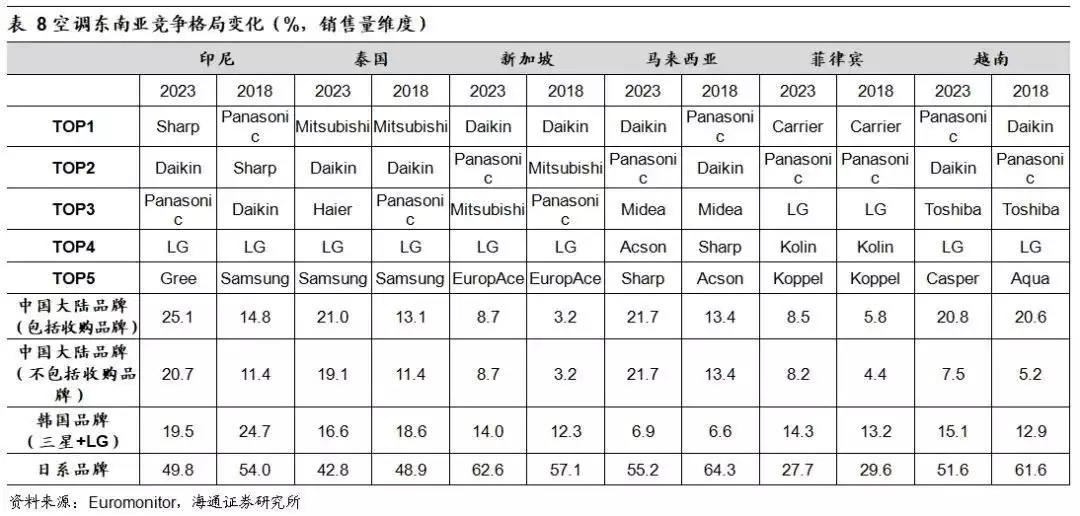

东南亚不同家电品类表现分化,韩国品牌为主流,中资品牌话语权提升。(1)发展现状:分品类来看,东南亚六国黑电普及程度整体高于白电,白电中空调受电力影响普及较低,但电风扇普及程度高;竞争格局来看,韩国品牌在东南亚市场占据主流地位,日本品牌在空调领域占优,并随着中国企业逐步对海外品牌(如东芝等)完成收购并在东南亚建立相关工厂,在印尼泰国越南这几个区域中资品牌已经占据一定的市场地位。受益于彩电对全球性运动赛事的赞助知名度提升及中国空调产业的全球地位,彩电及空调中国品牌在东南亚的接受度更高,也享受更高的市场份额。(2)格局变化:相对于2023年,中国品牌在东南亚国家的份额提升显著,与风头正劲的韩国品牌争锋相对,日系品牌在东南亚市场已经开始逐步失守,份额在过去五年期间一路下滑,唯有在空调领域仍保持相对领先的市场地位。

中国企业在东南亚的布局:品牌培育,制造先行。东南亚布局形成产业聚集效应,如越南主要是吸尘器、手机、彩电产业聚集地,而泰国主要是空调等制冷电器产业,为东南亚最大白电生产基地;考虑到关税、海运成本、现地交付、配套售后,中国企业加快在东南亚市场的制造布局。短期来看,东南亚建厂出口面向欧美市场,降低成本且通过产能转移规避风险,长期来看,本土化布局提升品牌知名度,深度挖掘当地市场。

投资建议。关注出海带来的增量。

风险提示。终端竞争激烈,品牌国际化进度缓慢。

正文

1. 如何看东南亚的家电市场的现状及发展潜力

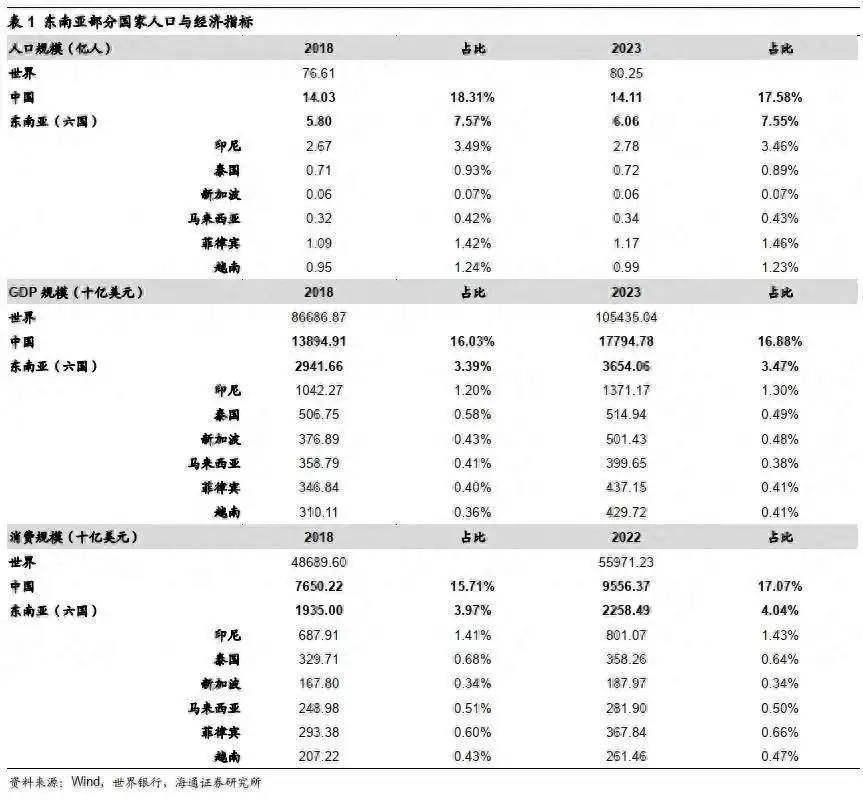

1.1 东南亚(六国)在全球占比:人口7.6%,GDP3.5%,消费4.0%

从人口上来看,根据世界银行数据,2023年东南亚六国人口6.06亿人,占据全球总人口的7.55%,2023年东南亚六国实现GDP3.65万亿美元,占全球总GDP的3.47%,东南亚六国GDP比重呈现提升态势。从消费体量上看,东南亚六国2022年最终消费支出占全球比重为4.04%。

对比中国,中国人口占全球17.6%,GDP占全球16.9%,最终消费支出占全球17.07%。

×

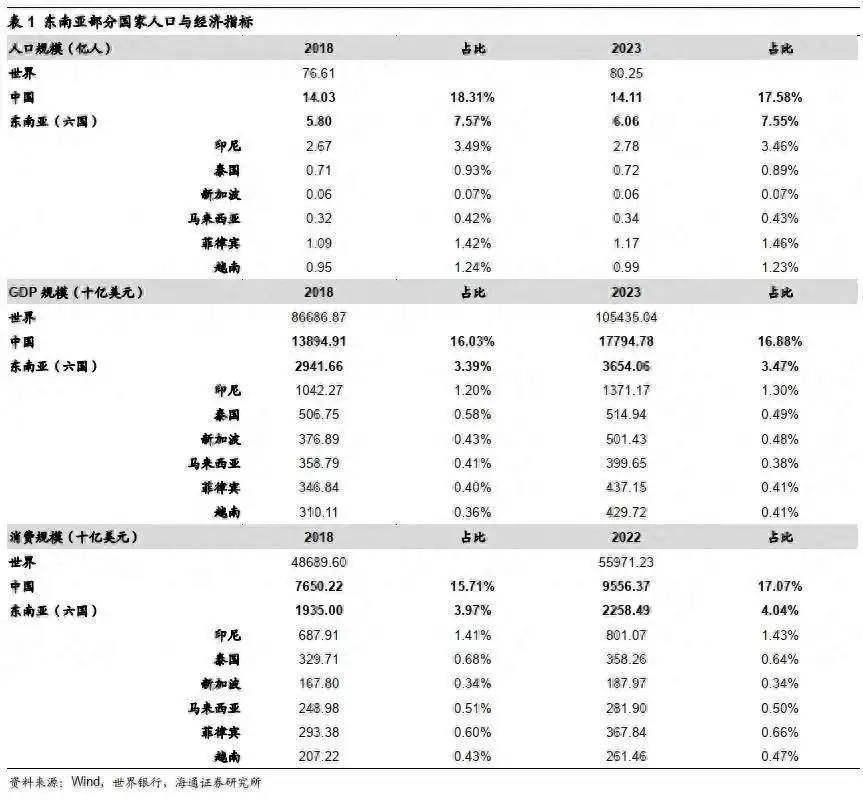

1.2 家电总量与中国对比:销量为中国的21%,均价有巨大提升空间

我们对比中国和东南亚家电总量,东南亚六国占据中国人口的43%,从家电总销量来看,东南亚六国白电+黑电占据中国的21%,受产品结构等因素影响,家电价格低于中国,从家电总销售额来看,东南亚六国白电+黑电占据中国的16%。

产品价格来看,东南亚六国冰洗产品的均价只有中国的66%和80%,我们判断背后主要受到产品结构因素影响。洗衣机来看,东南亚六国全自动洗衣机销售量占比仅有62%,而对比中国全自动洗衣机基本已经全部普及,占据总销量的95%。冰箱来看, 400L以上的大容量冰箱销售额占比仅为35%,销售量占比则更小,而对比中国,400L以上的冰箱销售额占比已经超过50%,我们认为随着东南亚消费水平的提升,产品结构优化有望拉动整体均价的上行。

×

1.3 发展阶段与中国对比:相当于2010年左右水平

东南亚各个国家经济发展内部差异较大。从人均GDP来看,东南亚国家的经济发展内部分化差异大,新加坡经济发展领先,人均GDP高于中国,马来西亚和中国相当,其余四国人均GDP落后于中国。

根据世界银行统计,2023年中国人均GDP为1.2万美元,城镇化水平约为64%。

新加坡马来西亚:2023年新加坡人均GDP 6.5万美元,城镇化率100%,发展程度高于中国;2023年马来西亚人均GDP 1.2万美元,城镇化率79%,发展程度与中国相当。

印尼、泰国、菲律宾、越南:2023年印尼、泰国、菲律宾、越南人均GDP为4248美元、6385美元、3668美元、3817美元,分别相当于中国的2007年、2012年、2006年、2006年。2023年印尼、泰国、菲律宾、越南城镇化率分别为59%、54%、48%、39%,分别相当于中国的2018年、2014年、2009年和2003年。

整体上来看,东南亚各国经济水平从人均GDP和城镇化率来看,新加坡发展程度高于中国,马来西亚基本同中国相当,印尼、泰国、菲律宾和越南相当于中国的2005-2015年左右的发展水平。

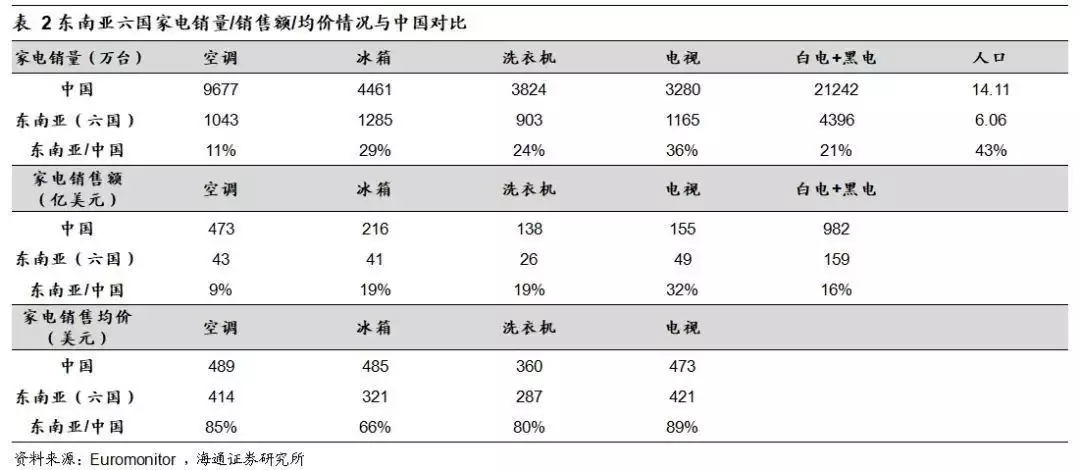

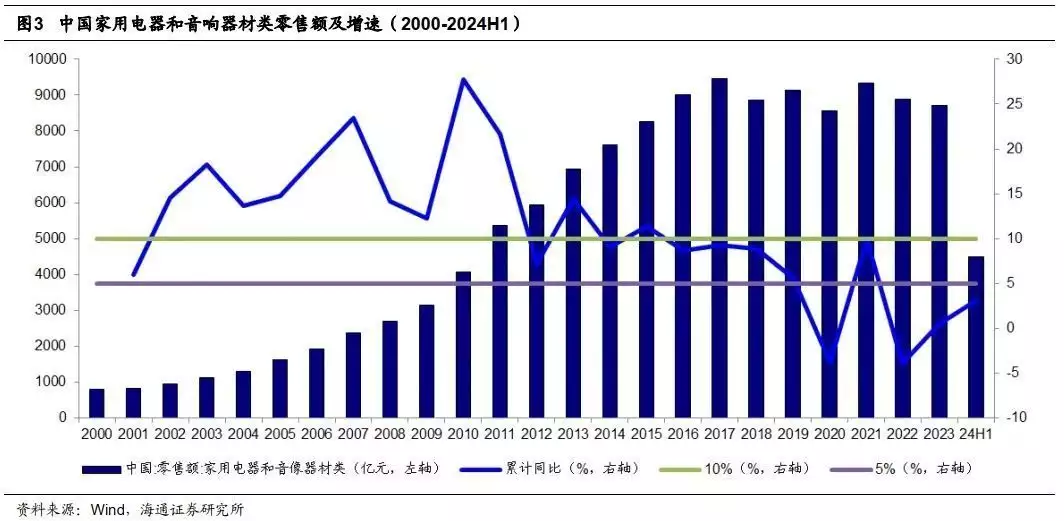

根据国家统计局数据,中国家用电器和音响器材零售额在2005年为1613亿元,2015年为8270亿元,这期间中国通过家电下乡、以旧换新等政策刺激终端家电需求,十年家电零售复合增速为18%,拉长时间来看,2005-2020年家电零售复合增速为12%,2005-2023年家电零售复合增速为10%。

×

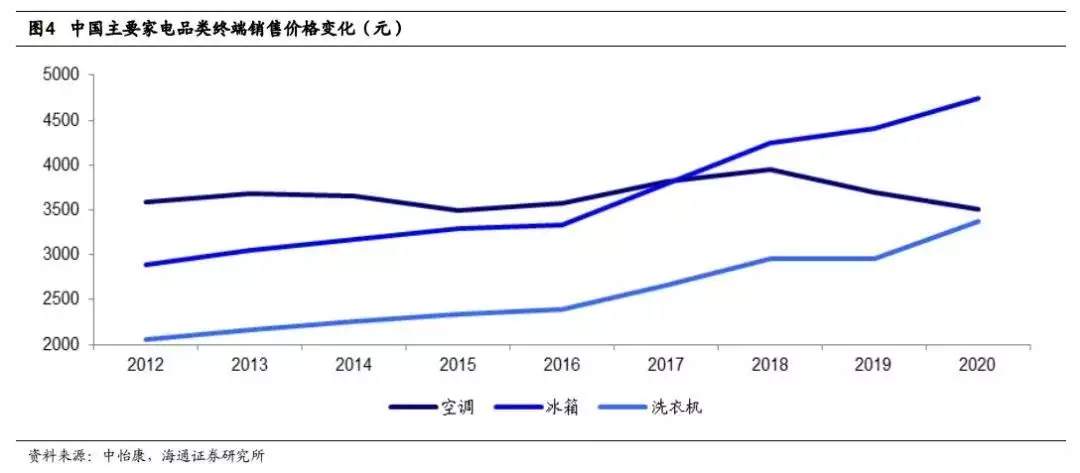

回顾国内的家电行业发展,国内家电行业在2000到2012年经历快速增长期,随着家电政策刺激的逐步退潮,家电保有量得到大幅提升,2012年以后家电行业规模增速有所放缓,但是行业进入了产品结构逐步升级的新阶段,根据中怡康监测的价格数据,我们发现2012年-2020年期间,国内线下市场冰箱洗衣机均价从2891元和2061元提升至4740元和3375元,价格提升了64%、64%。

根据欧睿数据,东南亚六国2018-2023年家电行业GAGR为5%,目前东南亚从渗透率角度已经和我们2010年左右相近,我们判断东南亚家电市场有望逐步步入产品结构升级阶段,对标国内2010年以后的增速水平及目前与国内的价格差异水平,我们判断东南亚家电市场仍有望实现5%-10%左右的行业增速。

×

2. 不同品类表现分化,中资品牌话语权提升

2.1 品类表现:彩电冰箱渗透率达到80%,空调渗透率仍有待提升

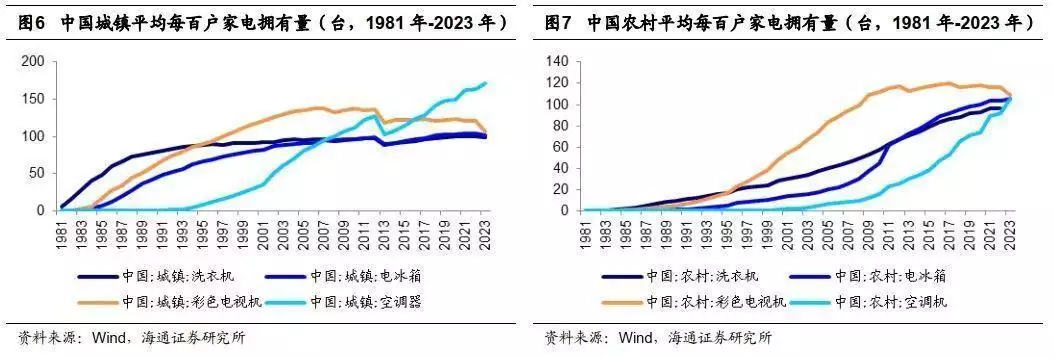

中国家电品类渗透的节奏上来看,中国城镇渗透品类依次是洗衣机、彩电、冰箱、空调,中国农村渗透的品类依次是彩电、洗衣机、冰箱、空调。

东南亚家电品类渗透的节奏上来看,呈现出和中国类似的发展路径,彩电较早实现普及,而空调的渗透相对靠后。整体上看,我们按照人口数量作为权重,我们测算2023年东南亚六国家电每百户拥有电视及冰箱约80台,拥有空调及洗衣机约50-55台,拥有电风扇约145台。

×

2.2 竞争格局:日韩品牌占优,中资品牌话语权提升

现状:从竞争格局来看东南亚市场的情况,我们发现韩国品牌在东南亚市场仍占据主流地位,日本品牌其次,随着中国企业逐步对海外品牌(如东芝)完成收购并在东南亚建立相关工厂,中国品牌在印尼泰国越南这几个区域逐步占据一定的市场地位。

除了在新加坡这样的发达国家,国内品牌份额较低外,中国品牌在东南亚其他五国接受度较高。分品类来看,彩电在印尼和泰国中国品牌(包括收购品牌在内)占据接近30%的市场份额,在马来西亚菲律宾越南占据10-20%左右份额;冰箱洗衣机在印尼泰国马来西亚及越南中国品牌(包括收购品牌)占据15%以上份额,但多数是依靠收购品牌(如海尔智家收购Aqua/美的集团收购Toshiba)实现份额的优势。空调在印尼泰国马来西亚及越南的销量份额均超过为20%。受益于彩电对全球性运动赛事的赞助知名度提升及中国空调业的全球强势地位,彩电及空调中国品牌在东南亚的接受度更高,也享受更高的市场份额。

变化:相对于2018年,中国品牌(包括收购品牌在内)在东南亚国家的份额提升显著,与风头正劲的韩国品牌直面竞争,日系品牌在东南亚市场已经开始逐步失守,份额在过去五年期间一路下滑,唯有在空调领域仍保持相对领先的市场地位。

×

×

3. 中国家电企业在东南亚的渐进式发展

彩电企业最先布局东南亚。整体上看,中国企业在东南亚布局时间上,黑电早于白电早于小家电,我们判断这和彩电企业全球化时间较早,并且当地彩电产业发展领先于白电、小家电企业有关。

东南亚布局形成产业聚集效应。目前中国家电企业逐步在东盟布局,已经逐步形成产业聚集效应,比如在越南主要是吸尘器、手机、彩电产业,如莱克电气、德昌股份、富佳股份均在越南设了吸尘器生产基地,京东方、兆驰等多家显示产业均布局越南;而在泰国主要是空调等制冷电器产业,如海尔美的等,得益于印尼人口基数大,家电内需逐步起量,各个企业也开始在印尼布局空调、小家电等相关领域。

3.1 黑电领域:最先布局,品牌为先,营销当道

彩电领先白电布局东南亚市场。中国彩电品牌在家电领域走在了出海东南亚的前列,1998年康佳在印尼合资建厂,1999年TCL通过收购彩电工厂进军越南市场,2000年长虹在印尼建厂,彩电相对于白电更早开始进行东南亚布局的领域。

(1)TCL电子:越南主战场,完善本土化制造

TCL在1999年开始布局越南市场, 2019年启动越南平阳工厂建设,从东南亚辐射北美市场。目前来看,TCL在越南的业务一个职能是供应越南以及东盟的市场,第二个职能是作为全球供应链的一部分。

根据TCL电子2023年年报,TCL智屏零售量在东南亚菲律宾、缅甸居第一,在越南、泰国居第四。2023年TCL新兴市场收入213亿港元,占公司整体收入27%,占据公司海外收入的46%。

风险提示:需求不及预期,品牌竞争激烈

(2)海信视像:成立东盟区总部,发力东南亚市场

海信集团在2022年成立了东盟区总部,发力东南亚市场。海信家电和海信视像为推进本公司全球化发展战略,共同拓展东盟区业务发展和品牌建设,于2023年共同出资设立合资公司在当地进行品牌投入及产品营销。

海信视像在东南亚市场的品牌策略为海信和东芝双品牌运营,2023年公司持续提升区域化管理能力,渠道和门店数量大幅增加,网络布局及销售触点持续优化,市场空间进一步打开。根据海信视像2023年年报援引GfK 数据,在马来西亚和泰国市场,海信系电视零售量市占率分别为11.25%和14.03%。

营销方面,TCL和海信均持续在体育领域加大投入。海信在世界杯、欧洲杯等世界级赛事持续营销,TCL多次成为美洲杯足球赛事全球官方赞助商,中国品牌逐步提升在全球市场的品牌影响力。

风险提示:需求不及预期,品牌竞争激烈

3.2 白电领域:渐进式发展,从产能到品牌

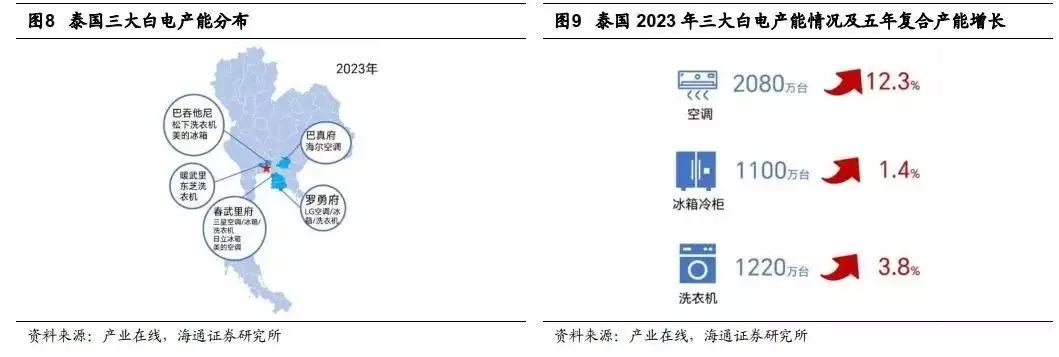

泰国为东南亚最大白电制造国。多年来,来自日本、韩国和中国的主要生产商已相继在泰国建立了工厂,泰国成为全球除中国外的白色第二大生产制造大国,这主要得益于近年来全球白电制造产业链的重构,泰国比较成功地承接了日韩及中国转移出来的工厂产能。

(1)美的集团:全球化布局,制造出海,跨国并购

积极布局越南、泰国、印尼工厂。美的集团积极布局东南亚市场,最早在2005年于越南设立海外的第一个生产基地,美的越南工厂生产的主要品类为吸尘器、电饭煲、风扇、BBQ等,产品以出口为主,主要出口目的地为北美、欧洲、印度、东南亚等。除了越南,美的集团在泰国合共布局了4个海外生产基地,分别是位于大城的美芝压缩机和威灵电机工厂,在巴吞他尼的冰箱、洗衣机工厂,在暖武里的冰箱、微波炉、生活电器工厂以及在春武里的空调工厂,形成从上游核心部件到下游家电产品的垂直一体化产业链。另外,美的集团位于印尼雅加达空调生产基地即将投产。

收购东芝白电业务布局东南亚市场。2016年美的集团收购日本东芝白电业务,借助东芝品牌在东南亚市场逐步受到认可。

风险提示:需求不及预期,品牌竞争激烈

(2)海尔智家:自主创牌,本土化战略

自主创牌。坚持“自主创牌”和“三位一体”战略,以全球化服务全球化,以本土化推进全球化,深入200个国家和地区。在亚太市场,公司借助海尔集团收购三洋家电资产,使得海尔在东南亚及日本市场进一步增强了本土化竞争优势,目前海尔在东南亚市场主要以海尔、AQUA、Candy等品牌为主。另外,公司在泰国新建空调工业园,持续完善全球化布局,提升全球竞争力。

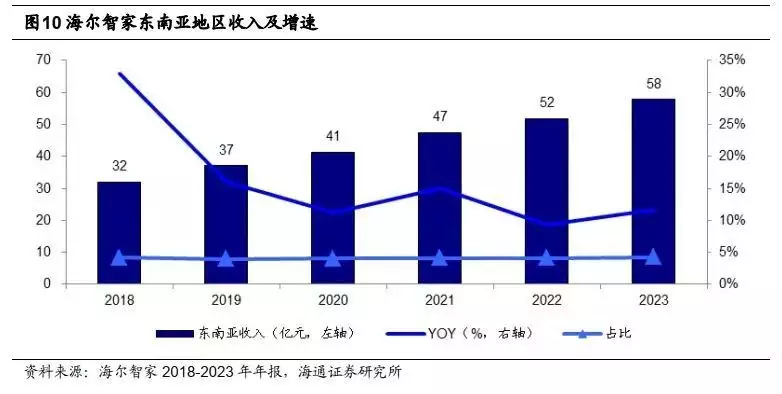

东南亚市场多年双位数增长,收入表现优异。公司在东南亚收入从2018年32亿元增长至2023年的58亿元,占据海尔海外收入的比重达到5%。

×

风险提示:需求不及预期,品牌竞争激烈

3.3 小家电领域:规避产能集中风险,品牌的尝试性投入

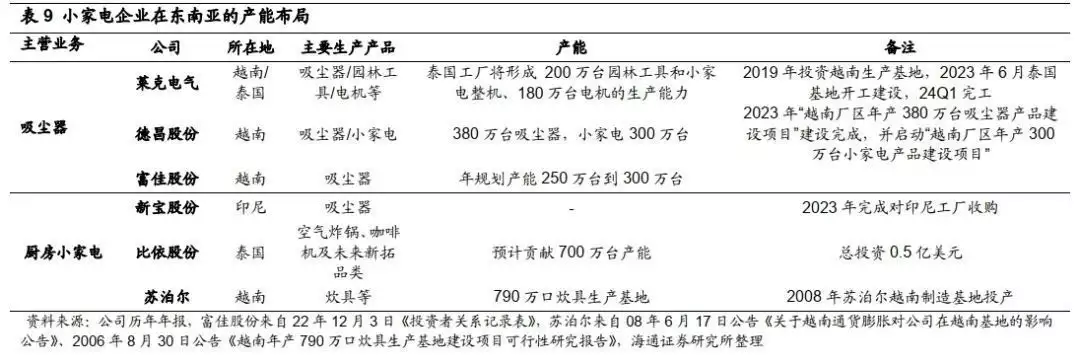

越南为吸尘器产业聚集地,产能布局领先,品牌仍在培育。

产能布局:规避关税、客户平衡供应链。小家电产业链转移部分到东南亚等地区,主要源于贸易摩擦、部分客户平衡供应链等因素影响。目前越南已经成了中国吸尘器产业的海外聚集地,莱克、富佳、德昌的均在越南建立海外工厂,以空气炸锅为主要产品的比依股份在泰国预计新建产能。

品牌布局:尝试性探索。目前更多是新消费小家电品类在东南亚地区进行品牌的布局,如扫地机品类中的石头、追觅、云鲸,个护电器的徕芬等,东南亚年轻群体多,对新品类的接受度更高,因此众多新兴品牌愿意进行一定资源和品牌的投入。

3.4 总结:短期未雨绸缪,长期主义下的品牌国际化

随着中国经济发展从高速增长阶段迈向高质量发展阶段,中国制造业企业向东南亚的投资不断增多,并且呈现产业集聚的特点,对于家电企业来讲,众多家电企业考虑转移产能到东南亚的因素主要有:综合成本、客户要求、本土化等。

第一,短期来看,面向欧美市场,降低成本且通过产能转移规避风险

过去十年间,美国家电进口市场中,中国的份额在不断降低,而墨西哥份额提升明显,与此同时,越南等东南亚国家过去十年在美国家电进口市场中的份额,也有较大幅度提升。短期来看,东南亚的成本优势主要有:(1)生产成本:由于东南亚地区人力成本低于中国,若未来人工效率提升,东南亚生产成本有望低于中国;(2)税收优惠:东南亚国家为了吸引外资投资,政府提供了额外的税务优惠,切实实现成本的压缩;(3)关税成本:中国企业加快在东南亚等地区的产能布局,以主动规避未来潜在的关税。另外,众多代工为主的生产企业应客户要求在东南亚建立产能,以求稳住自身在大客户的采购份额。

第二,长期来看,提升品牌知名度,本土化深度挖掘当地市场

目前中国企业在东南亚的产能多数满足欧美客户的需求,而满足当地需求的比重较小,但长期来看,东南亚市场人口众多,未来家电发展潜力较大,且从竞争格局上来看,中国品牌知名度总体仍不及日韩品牌,但从过去多年的发展态势来看,中国品牌在东南亚的认可度在逐步提升,加上收购品牌本身在当地具备一定影响力,中国企业所掌控的品牌在东南亚市场已经具备一定竞争优势,中国企业仍有非常大的成长空间。全球来看,中国的家电龙头正逐步成长为全球的家电龙头,横向对比中国,国内品牌在过去30年的发展中,凭借更强的产品力和性价比优势及广泛的营销网络布局已经成为国内家电市场的主力,日韩品牌在国内市场逐步销声匿迹,未来随着中国企业在东南亚本土化建设的推进,快速实现本土服务、现地交付、配套售后等问题,中国品牌有望深度挖掘当地市场。

4. 投资建议

关注出海带来的增量。东南亚市场人口基数大,经济仍处于快速发展期,家电市场发展潜力大,中国品牌蒸蒸日上,仍有较大发展空间,随着中国品牌在海外产能和品牌的积极布局,海外市场逐步贡献增量,有望拉动公司整体实现稳健增长。

5. 风险提示

终端竞争激烈,品牌国际化进度缓慢。