广告

近日,国务院发布了《关于加强监管防范风险推动保险业高质量发展的若干意见》(以下简称《若干意见》)。《若干意见》提出,要聚焦国家重大战略和重点领域,服务科技创新和现代化产业体系建设,发挥保险资金长期投资优势,提升保险业服务实体经济质效。

聚焦重大战略重点领域

近年来,保险行业紧紧围绕国家的重大战略部署,积极服务“健康中国”“乡村振兴”和共建“一带一路”等,通过发挥其独特的保险保障功能,为实体经济发展与社会稳定保驾护航。

《若干意见》明确提出,积极对接高质量共建“一带一路”等国家重点领域和薄弱环节的风险保障与融资需求。在此背景下,保险业通过风险保障、再保险服务和长期资金支持,帮助企业应对共建“一带一路”沿线国家所面临的政治、法律和环境等复杂风险,确保中国企业在“走出去”过程中稳健发展。

中国保险行业协会数据显示,2023年保险业参与国际交流合作超过700次,同比增长43%。为跨境贸易服务提供保险保障1.97万亿美元,同比增长20%。“一带一路”再保险共同体成员公司累计为188个国家和地区的1.72万项次中国海外利益项目提供保险保障,保障境外资产总规模逾4.49万亿元。

记者在采访中了解到,中国再保险集团已搭建起覆盖共建“一带一路”沿线国家的风险保障体系。中国再保利用全球再保险服务网络,支持中国企业在“一带一路”项目中应对复杂的风险挑战。例如,通过提供再保险支持,中国再保帮助共建“一带一路”项目分散巨灾、政治等全球性风险,提升了保险市场的整体效率。

“随着我国与共建‘一带一路’国家和地区贸易额、直接投资额逐年增长,中国海外利益持续扩大,风险保障等金融服务需求日益突出。”中国再保险集团董事长和春雷表示,“一带一路”合作伙伴多为发展中国家或新兴市场,地域差异明显,风险复杂多样,存在较大的政治风险、社会风险、法律风险、违约风险和自然灾害风险。完善共建“一带一路”市场化风险管理机制,需要再保险充分发挥自身独特优势,着力构建商业化、可持续、完善可靠的风险保障体系。

在服务乡村振兴战略方面,保险业作为社会保障体系的重要组成部分,在推动农村经济发展、提升农民生活质量方面发挥了独特作用。例如,大家保险通过风险减量服务和农业保险创新,助力农村经济发展。该公司不仅为农村农户提供全面的农业保险保障,还通过“保险+期货”等创新模式,帮助农户规避价格风险,保障农户收益。大家保险相关负责人表示,这种创新的金融模式有效缓解了农产品市场价格波动对农户收入的影响,助力乡村经济稳定与发展。

在服务健康中国战略方面,保险业积极应对人口老龄化问题,优化商业医疗保险产品供给,助力“三支柱”养老保险体系建设,参与城乡居民大病保险、长期护理保险、补充医疗、城市定制型商业保险等,推动多层次医疗与养老保障的衔接与完善。数据显示,2023年商业保险机构养老社区项目建设数量(包括在建和建成)129个。大家养老保险股份有限公司总经理贺宁毅表示,聚焦养老主业、强化专业化经营、实现长期稳健发展,一直是监管部门对商业养老保险公司的核心要求。养老保险公司通过丰富产品与服务供给,能够满足国民多样化的养老需求,助力国家养老金融体系建设。

服务现代化产业体系建设

近年来,现代化产业体系建设已成为各国经济发展的核心任务之一。科技创新被视为引领未来经济发展的关键动力,而现代化产业体系的建设也是国家战略的重要组成部分。《若干意见》明确提出,服务科技创新和现代化产业体系建设。健全覆盖科技企业全生命周期的保险产品和服务体系。

科技创新是现代产业体系的核心,然而科技企业特别是初创企业往往面临高风险、高投入、资金紧张等挑战。保险行业通过创新型保险产品和风险管理服务,帮助这些企业应对研发和生产中的重大风险。例如,中国人保、中国人寿、中国太保等保险公司在支持科技创新型企业时,推出了定制化保险产品,帮助企业在技术研发、设备损坏和法律责任方面规避风险。

人保财险浙江省分公司高级专家兼机构部总经理刘雁认为,这类产品不仅为企业降低了运营中的不可预见风险,还增强了企业的抗风险能力,使企业能够专注于技术研发和市场开拓。此外,保险公司通过责任保险和知识产权保险,帮助科技企业在快速发展过程中规避因侵权或技术泄露带来的法律风险。

科技金融的快速发展离不开保险行业的支持。数据显示,今年1月份至8月份,科技保险保费388亿元,为科技研发、成果转化和推广应用等科技活动提供风险保障超过7万亿元。首台(套)首批次保险补偿机制为重大技术装备和重点新材料应用,提供近1万亿元风险保障。

阳光财险总经理华山表示,当前保险行业正迎来高质量发展的历史机遇,服务中国式现代化大有可为。保险公司应加快创新转型,聚焦经济结构转型升级和高质量发展的关键领域,找准发力点,提升服务实体经济和自身稳健发展的能力。目前,阳光财险已在保险科技领域形成了强劲竞争力,几乎实现了全场景数字服务覆盖,不断提升客户体验与运营效率。公司通过优化微信报案、在线救援和理赔查询等功能,打造出极简服务流程,全面提升客户满意度。

2024年上半年,阳光财险累计为8595个企业客户提供科技减损和专业风险咨询服务。该公司还升级“阳光天眼”风控服务平台,打造集“灾害预警、线上服务、风控安全”于一体的企业客户线上服务平台,助力企业客户安全生产,服务安全发展。

华山表示,科技创新和现代化产业体系的建设是推动中国经济高质量发展的核心动力,而保险行业在其中发挥着至关重要的作用。通过全面的风险保障、长期资金支持及创新的金融服务,保险行业为科技创新企业保驾护航,推动现代化产业体系建设与升级。未来,随着国家政策的进一步落实,保险业将在科技创新和现代产业体系建设中发挥更为重要的作用。

在日前举行的国务院政策例行吹风会上,金融监管总局财产保险监管司司长尹江鳌表示,下一步,科技保险将围绕“政府引导、市场主导”的总体思路推进,重点从三方面展开:一是创新科技保险产品,满足科技企业全生命周期的保障需求;二是完善政策支持体系,推动地方创新奖补机制、税收优惠和风险共担机制;三是推广成功试点经验,搭建数据共享平台,推动科技保险进一步做大做强。

发挥保险资金投资优势

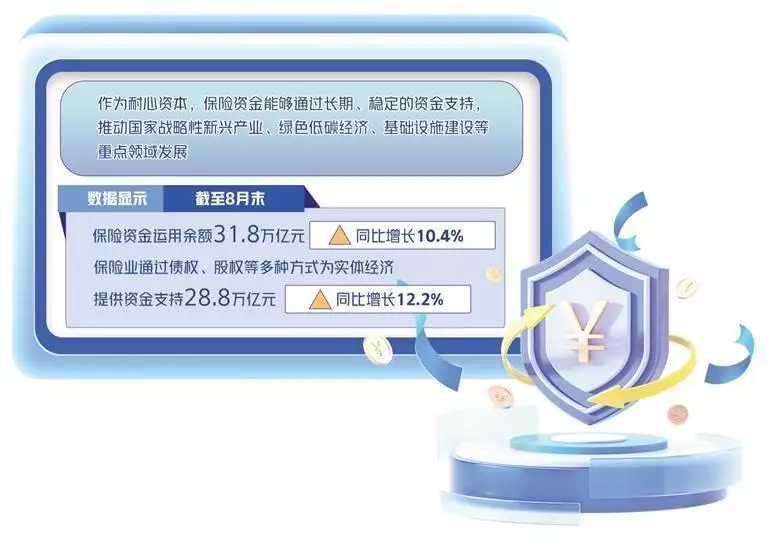

保险行业在经济发展中不仅为社会和企业提供了风险保障,还凭借其庞大的资金池和长期稳定的投资能力,发挥着关键作用。作为耐心资本,保险资金能够通过长期、稳定的资金支持,推动国家战略性新兴产业、绿色低碳经济和基础设施建设等重点领域发展。数据显示,截至8月末,保险资金运用余额31.8万亿元,同比增长10.4%,保险业通过债权、股权等多种方式为实体经济提供资金支持28.8万亿元,同比增长12.2%。

保险资金具备规模大、期限长、稳定性高的特点,天然适合投向周期长、收益稳的国家重点项目。金融监管总局人身保险监管司司长罗艳君表示,保险资金持续加大对水利、水运、公路、物流等基础设施项目的融资支持,在高速公路、地铁建设、冷链物流和航空运输等领域,投资形成一批具有代表性的项目。

数据显示,在服务国家重大战略方面,保险资管产品和保险私募基金支持长江经济带发展的登记规模超过1.7万亿元,支持京津冀协同发展的规模近7500亿元,支持粤港澳大湾区建设的产品登记规模超过4300亿元;在支持科技创新方面,保险资金通过上市公司股票、直接股权投资、创业投资基金、私募股权基金等方式,向科技类企业投资超过6000亿元。

泰康资产管理公司在这一领域的投资已取得显著成效。通过设立科创债券和产业基金,泰康资产为战略性新兴产业和高科技企业提供资金支持,这些资金主要用于科技创新、技术研发和生产工艺改进,推动科技成果的成功转化和应用落地。同时,泰康资产通过其深厚的投资研究能力,确保资金流向具有成长潜力的企业和项目,帮助科技企业克服早期发展的资金瓶颈。

鼎和保险则专注于能源行业基础设施的建设,为清洁能源、智能电网等新兴领域提供了大量资金支持。这不仅帮助中国优化了能源结构,还推动了绿色能源技术的广泛应用,为实现“双碳”目标作出了重要贡献。

除资金支持外,保险公司还通过股权投资、夹层投资等多元化投资工具,分散投资风险,并为科技企业提供长期、稳定的资金来源。例如,大家资产通过发行科技创新债券,集中资金支持科技企业的研发、生产和市场化进程。这些长期资金支持有效缓解了科技企业在成长过程中所面临的资金短缺问题。

阳光保险集团相关负责人表示,保险业通过支持国家重点项目、推动绿色金融、促进科技创新以及参与现代化产业体系的建设,保险资金不仅实现了自身的稳健增值,还为实体经济注入了持续的资金支持。展望未来,随着《若干意见》的进一步落实,保险资金将在推动经济结构转型和产业升级中扮演更加重要的角色,为实现国家高质量发展目标提供强有力的资本保障。