健康160:资不抵债,第一大客户疑点重重!

发布日期:2024-11-27 浏览次数:

127

核心提示:日前,港交所公布了关于健康160国际有限公司(下称健康160)的境外发行上市备案通知书,意味着公司已经一只脚踏进了港交所,然而

日前,港交所公布了关于健康160国际有限公司(下称“健康160”)的境外发行上市备案通知书,意味着公司已经一只脚踏进了港交所,然而就其近几年的业绩表现来看,公司目前发展并不乐观。据悉,健康160的主营业务是链接医疗健康机构、医护人员和个人用户,构架线上和线下整合的医疗健康综合服务平台,按照其递交的招股书中的话术,公司致力于打造一个完美的生态系统,且已经打造出2023年中国数字医疗健康综合服务行业最大的数字医疗健康服务平台。但结合招股书中各项数据来看,这种大而全的业务模式尚未形成一个运行健康的生态闭环,反而不断掣肘,造成公司当前持续亏损的局面。

广告北京批发定制找工厂,就上1688批发网,一件也代发!

×

来源:张力

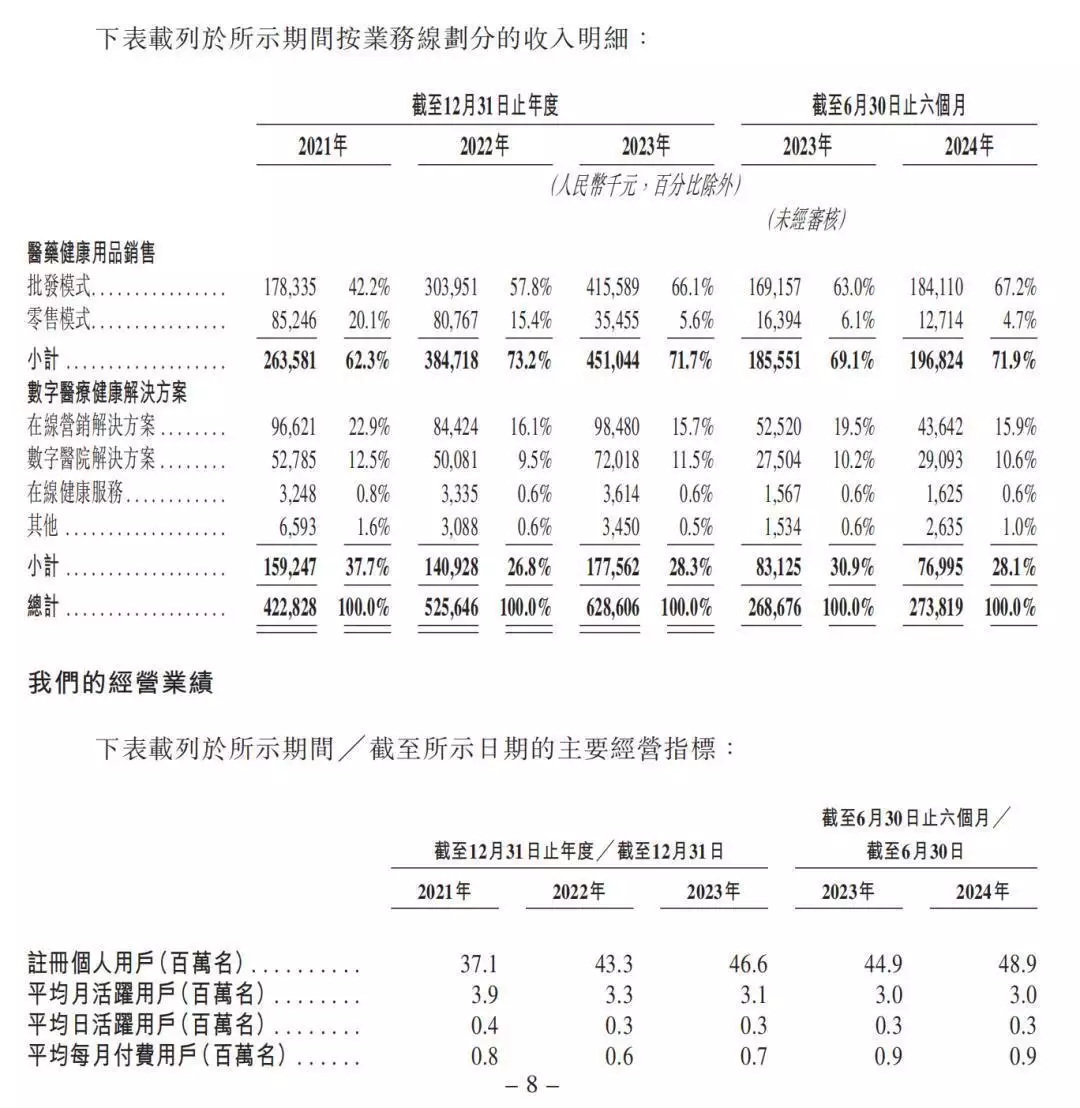

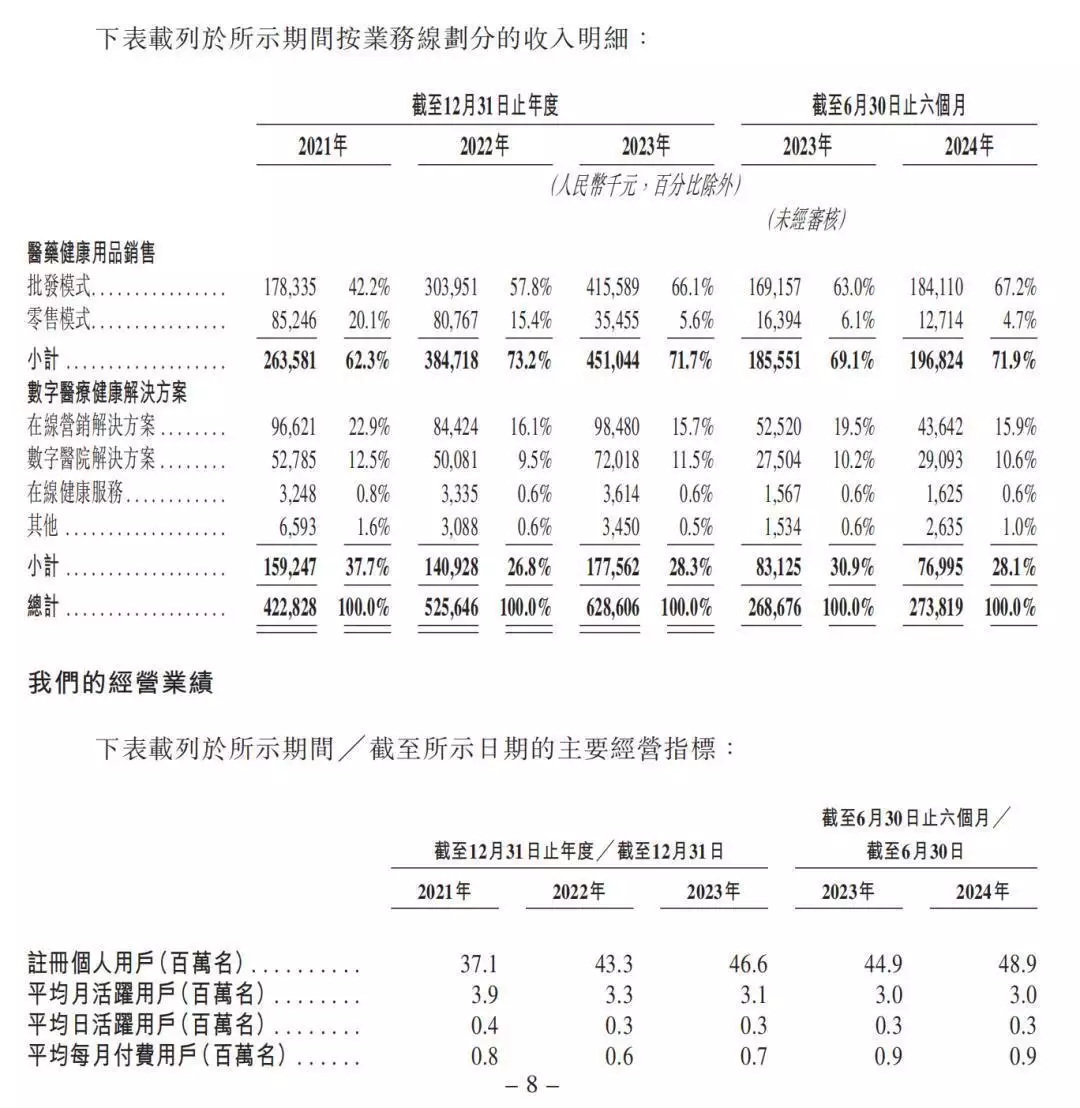

就公司目前的主营业务来看,健康160共有两大业务板块,分别为医药健康用品销售、数字医疗健康解决方案,其中医药健康用品销售为公司主要收入来源。2021年—2023年以及2024年上半年(下称“报告期”),医药健康用品销售所产生的收入分别占公司总收入的62.3%、73.2%、71.7%、71.9%。

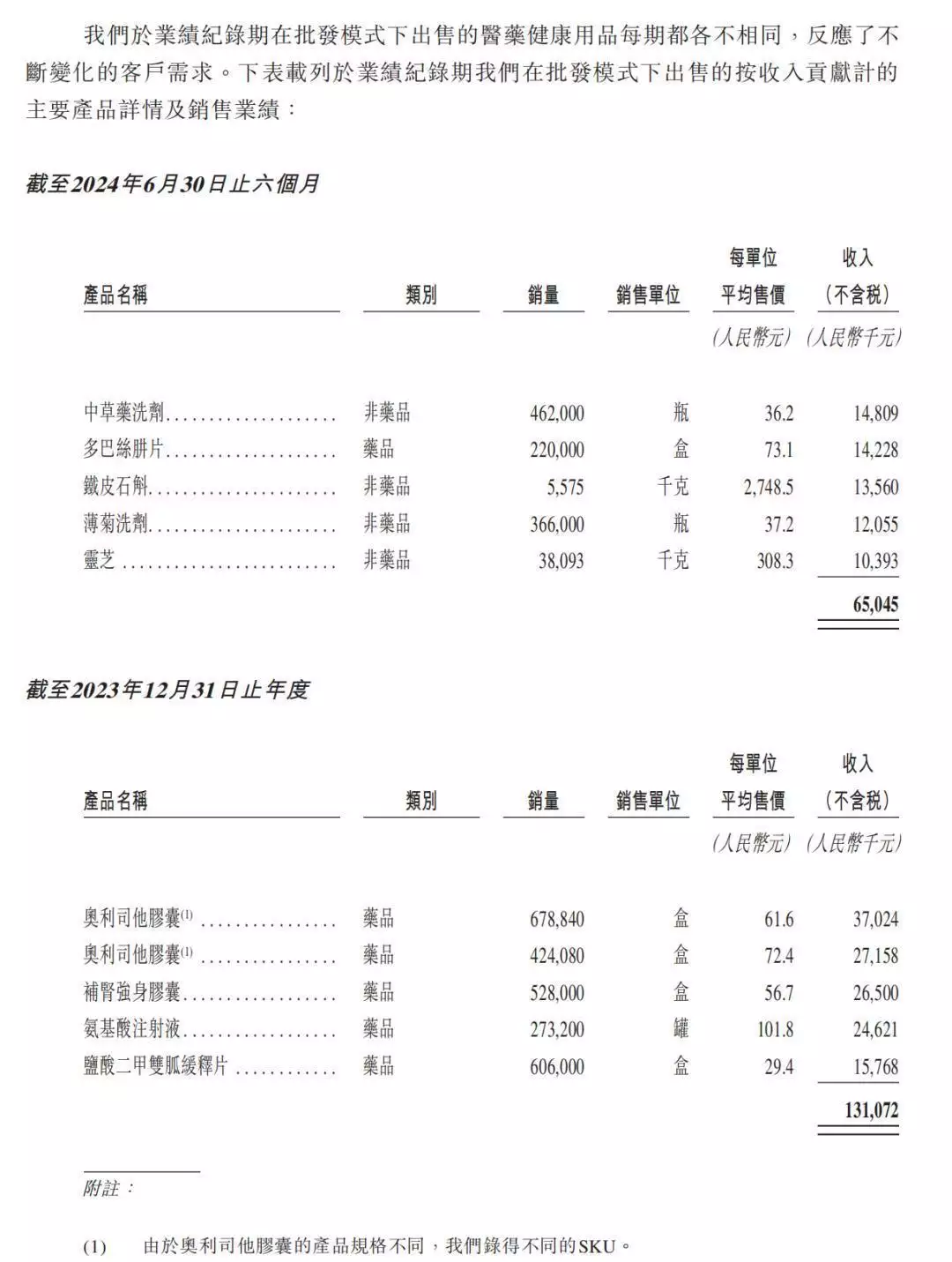

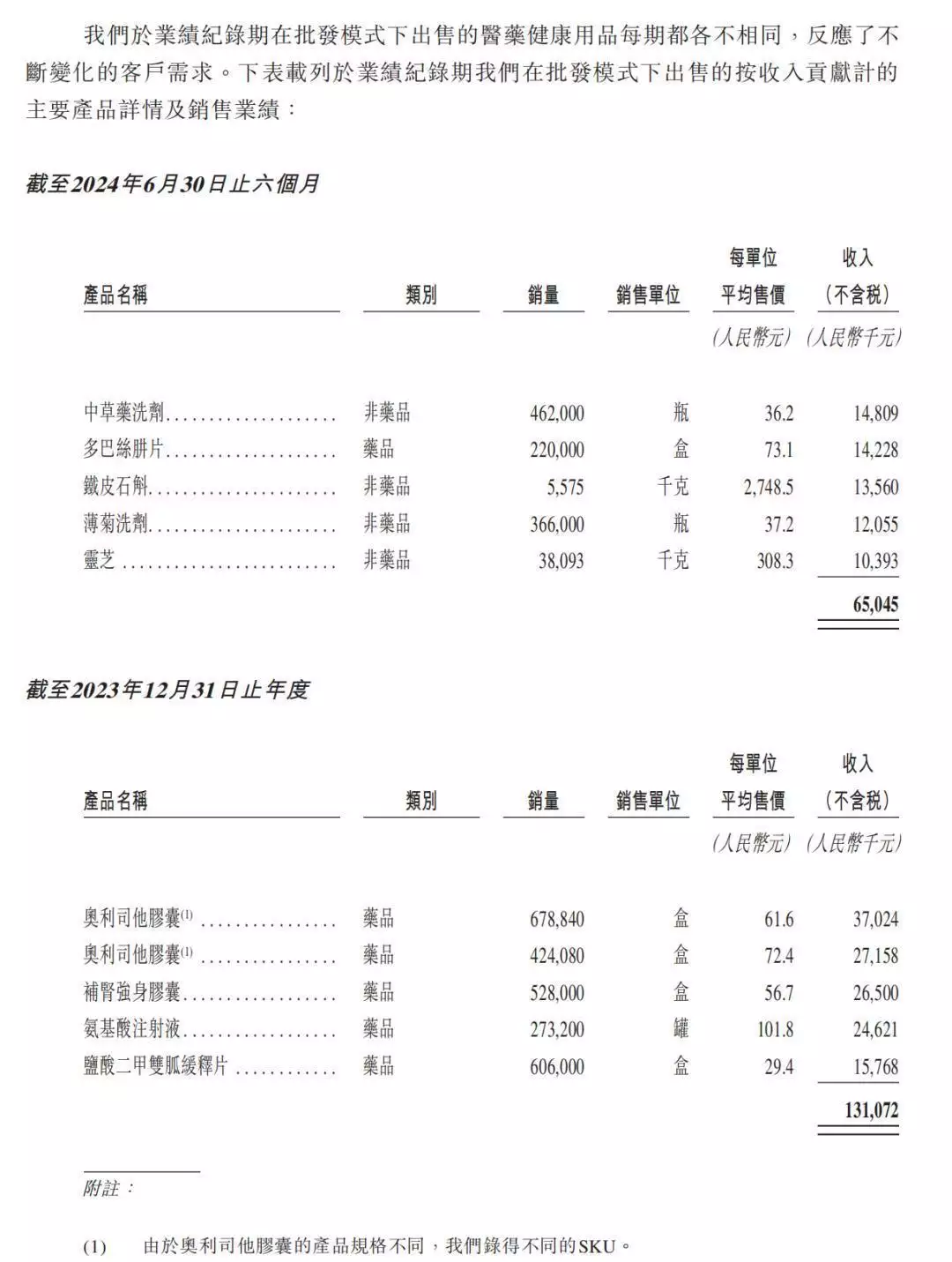

通俗来说,医药健康用品销售业务就是“卖药”。公司从制造药企、分销商和供应商处采购各种产品,然后通过线上及线下渠道销售给企业客户,也就是充当药品“销售中介”的业务。但结合招股书中披露的数据,作为占据公司创收的主要来源,该业务的毛利率表现却非常堪忧,并且呈现逐年下滑的趋势。报告期内,公司医药健康用品销售毛利率分别为4.0%、4.1%、1.9%、1.9%。2021年-2023年,医药健康用品销售业务营收分别为2.64亿元、3.04亿元、4.16亿元,卖药生意带来的营收规模稳步扩张,但除了能够做高营收之外,实质性收益了,并且由于在产业链中话语权较弱,只能以压缩利润空间的方法维持收入增长,未来成长空间难有太大的想象。近几年,公司前五大客户与公司来往业务均为医药健康用品采购。招股书显示,报告期,公司来自前五大客户的收入占总收入的比例分别为39.0%、41.3%、34.6%及61.9%,其中,第一大客户H在2024年上半年为公司提供了四成的营收。值得注意的是,该客户自2022年起与健康160展开业务合作,在当年,便跻身公司前五大客户名单之中。结合天眼查披露的信息,该客户H应该为河南鹏远药业有限公司。而在2024年2月的一则相关判决书中,河南鹏远药业有限公司拖欠原告方贷款13.25万元两年,被申请并执行财产保全,向健康160采购金额过亿元,却拖欠十余万元贷款两年,其中的缘由耐人寻味。而根据招股书中的内容,公司表示,在批发模式下出售的医药健康用品每期都各不相同,反映了不断变化的客户需求,不过,按照收入贡献来计,每年贡献较大的主要产品名录似乎也颇为有趣。其中,2021年和2022年销售最高的药品均为补肾强身胶囊,而2023年销售前两位均为一款减肥药奥利司他胶囊,而2024年上半年,收入贡献前五位中的四类,均为非药品,分别为中草药洗剂、铁皮石斛、薄菊洗剂和灵芝。另外,公司销售药品的产品SKU数量整体呈现下滑趋势,由2021年的1769个SKU下滑至2023年的1490个SKU。而截至2024年6月30日,继续下滑至1118个SKU。

广告阳台万万别装固定晾衣杆了,现在流行装这种,效果好!

×

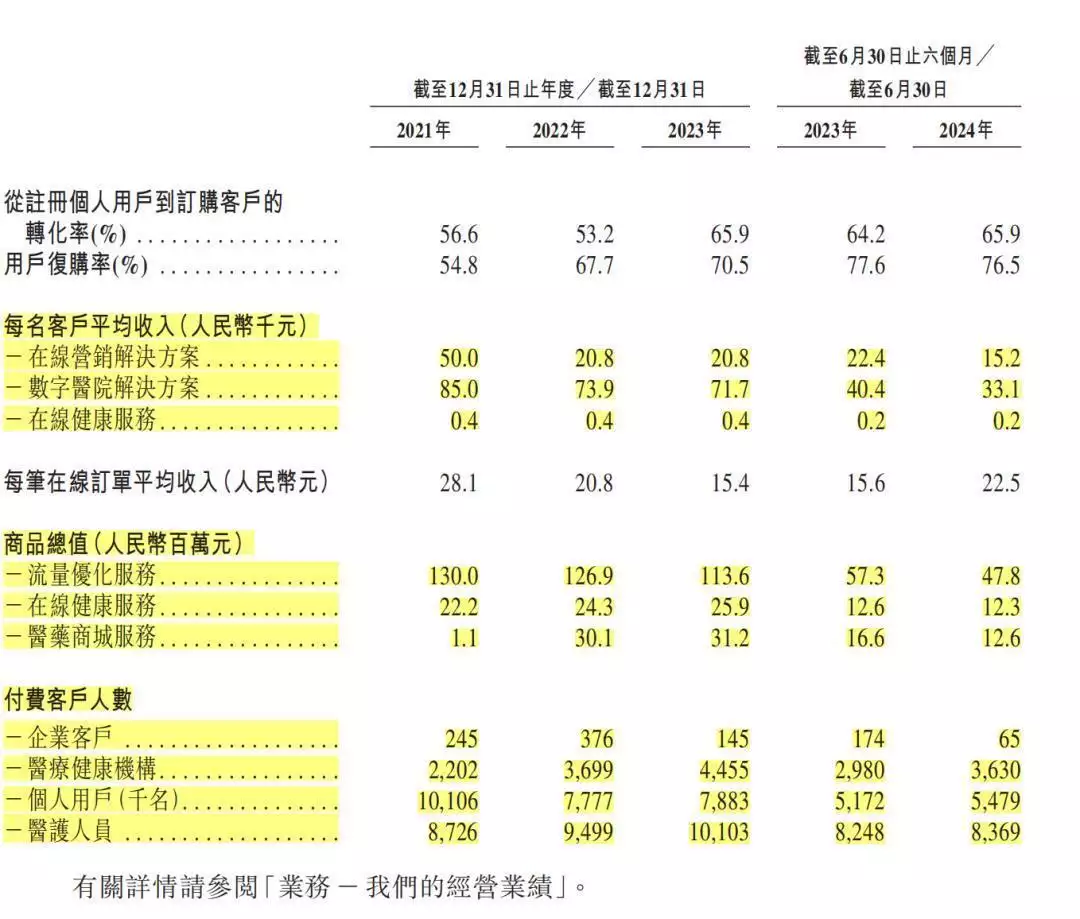

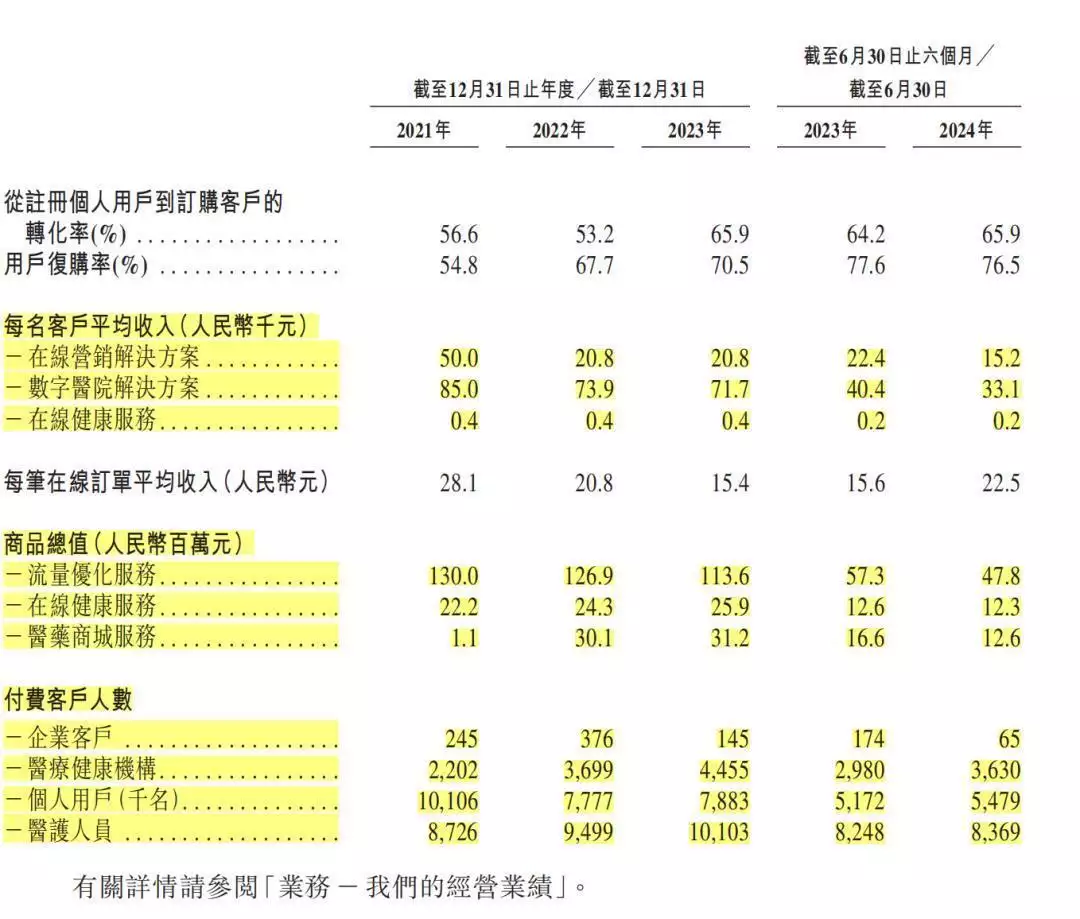

就买药之外的另一块业务,也就是数字医疗健康解决方案来看,该业务板块业绩整体呈现小幅增长态势,但已显露乏力迹象。2021年至2023年,该业务创造的营收分别为1.59亿元、1.41亿元及1.78亿元,而在2024年上半年,营收仅为0.77亿元,同比下降7.34%。招股书显示,该业务主要包含三个组成部分,分别为面向医疗健康机构及第三方商户的在线营销解决方案、面向医疗健康机构的数字医院解决方案及面向个人用户的在线健康服务,按业务分类,也就是在线营销解决方案、数字医院解决方案、在线健康服务这三大业务板块。根据招股书,公司合作医疗健康机构中超过6700家民营机构在健康160平台上提供消费医疗服务,且平台拥有庞大的用户群,截至2024年6月30日,注册个人用户为4890万名,平均活跃用户为300万名,累计超过500万条的用户评论。不过,IPO日报发现,与这些看似宏大的数字相比,情况似乎并不像描述得这般乐观。报告期内,三大业务板块中,来自每名客户的平均收入均呈现下滑趋势。其中,在线营销解决方案业务的每名客户平均收入由2021年的5万元下降至2024年上半年的1.5万元,数字医院解决方案的每名客户平均收入由2021年的8.5万元下降至2024年上半年的3.3万元,而在线健康服务由2021年的0.04万元进一步下降至0.02万元。就商品总值来看,流量优化服务由2021年的1.3亿元下滑至2024年上半年的0.48亿元,在线健康服务由2021年的0.22亿元下滑至2024年上半年的0.12亿元。另外,就付费客户人数来看,企业客户由2021年的245名下滑至2024年上半年的65名,个人用户由2021年的1000万名下滑至2024年上半年的548万名,近乎腰斩。反映在业绩层面,报告期内,公司经营亏损分别为1.39亿元、0.79亿元、1亿元及0.81亿元,而期内亏损分别为1.52亿元、1.2亿元、1.06亿元及0.83亿元。连年亏损之下,公司目前已资不抵债,2022年负债净额达3.92亿元。2023年12月,公司终止与相关投资者的所有优先权,进而完全终止确认赎回负债。但即便这样,公司仍然处于负资产状态,截至2024年上半年,公司净负债仍达0.78亿元。

[ 资讯搜索 ]

[ ]

[ 告诉好友 ]

[ 打印本文 ]

[ 关闭窗口 ]