核心观点

在全球供应过剩忧虑下,国际油价面临着下行的压力,后市料将进一步向下考验40美元一线的支撑。WTI-石脑油价差预计8月份还将维持在50-100美元/吨的低位水平,PX预计将维持在400美元左右高位震荡,价格走势将依附在原油的波动上。上游原料预计震荡偏弱。自8月第二周起,PTA(4576, 14.00, 0.31%)及下游聚酯装置将开始下调开工率,相比之下,G20会议期间的减停产计划对下游聚酯厂家的影响更大,可能导致8月份PTA库存出现20万吨左右的累积,再加上盘面巨量仓单压力,PTA上行动力仍将受到抑制,加工费在9月前难有明显的回升。

不过,PTA生产亏损已达2个月之久,加工费继续压缩的空间有限,后期或有更多企业公布减负或停产检修的计划,PTA期价下方空间受限。下半年国内PTA待投产产能只有四川晟达的100万吨PTA装置,或推迟在年底投产。而逸盛、恒力两巨头在三四季度被动检修可能性也较大,关注远月1701合约上中线做多的机会,但需警惕去年开始停产的两大装置年底重启的可能性。

展望:预计8月份PTA价格总体将维持弱势震荡的格局,上下空间均有限。操作上,建议近月合约上暂轻仓短线交易为主;关注远月1701合约在4700-4800左右布局中线多单的机会。(仅供参考)

一、期货行情回顾

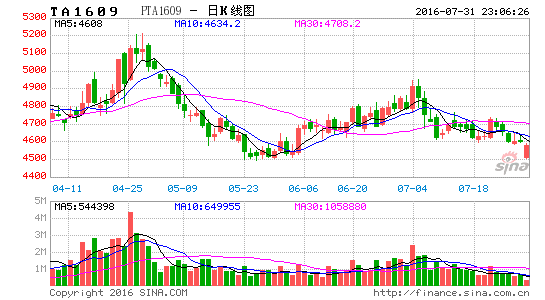

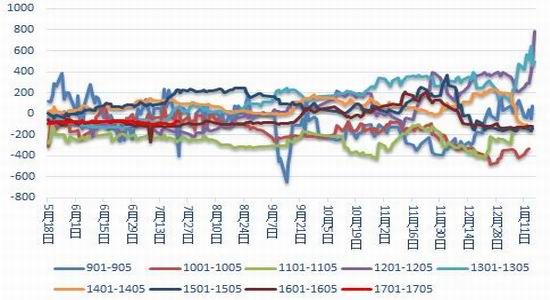

7月份,PTA期货价格冲高回落,因预期三季度PTA供应宽松,处于库存累积期,再加上盘面巨量的仓单压力,PTA上行的空间受限,主力1609合约在4900以上面临着大量的套保压力,期价随后回落;但由于7月PXACP价格敲定在800美元/吨,而PXCFR中国现货价格一直维持在800美元以上的水平,再加上PTA加工费偏低难进一步被压缩,成本端的支撑限制了PTA价格下行的空间。PTA期货主力9月合约冲高至4950后回落到4600一线附近获得支撑,最后弱势震荡。截至7月22日,TA1609报收于4688元/吨,较上月末下跌156元,或3.2%。目前期价位于20日、60日均线之下,技术面仍偏弱。

图1:PTA主力走势回顾

资料来源:文华财经,银河期货研发中心

二、产业链情况分析

1、上游原油情况分析

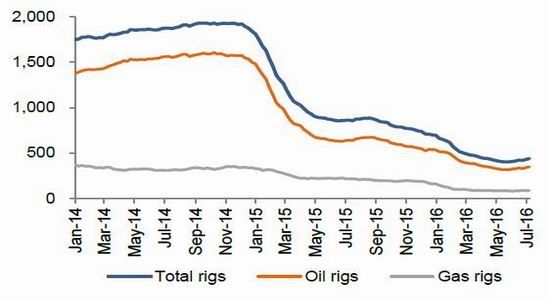

美国油服公司贝克休斯7月22日公布的报告显示,截至7月22日当周,美国石油钻井数量大增14座至371座,创去年12月以来最大单周增幅,上年同期则为659座。当周美国石油钻井数连续第四周增加,近期钻井数回升将抑制美国原油产量下滑趋势。

美国汽油库存也在增加。美国能源资料协会(EIA)周三公布的数据显示,截至7月15日当周,美国汽油库存增加91.1万桶至2.41亿桶,较去年同期高11%。汽油需求在夏季驾车旺季增加,但生产强劲导致美国汽油库存持续上升。美国原油库存虽录得连续第八周下降,但降幅不及预期;而汽油和精炼油库存意外大增,说明原油实际需求并不乐观,加重了市场对供应过剩的担忧。

目前来看,全球成品油库存增加,美国石油钻井数连续第四周增加令美原油产量下降速度放缓,俄罗斯产油量创新高,伊拉克原油出口上升……一系列利空数据令市场担心油市供应过剩局面将较之前预期持续更长时间,而距炼油厂维修计划仅剩几周时间,到时候原油需求量会下滑,库存再次积压,国际油价面临着下行的压力。NYMEX原油价格目前已从6月份的52美元/桶下降至44美元/桶附近,降幅15%,后市料将进一步向下考验40美元一线的支撑。

图2:美国钻井平台数量(单位:台)

图3:美国汽油库存(单位:百万桶)

资料来源:银河期货研发中心

2、上游PX基本面情况

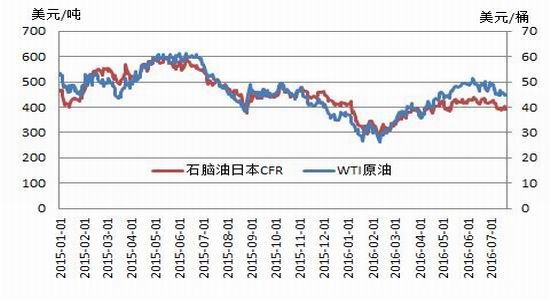

石脑油:7月份石脑油的裂解价差仍维持在50-60美元/吨左右的底部震荡,价差继续压缩的空间有限,但由于石脑油供给依然充足,而北亚的裂解装置维护和一些液化石油气替代石脑油也损及需求,WTI-石脑油价差预计8月份还将维持在50-100美元/吨的低位水平。

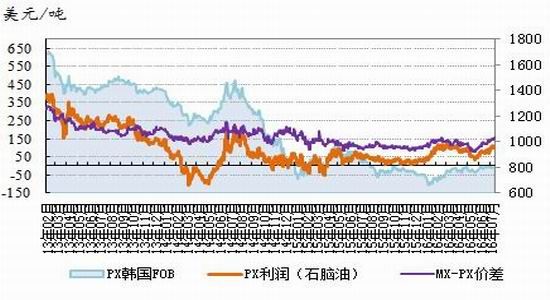

PX:7月PX加工费在400美元/吨之上小幅攀升,目前达到420-440美元的高位水平,高利润令亚洲PX装置开工率维持高位,中国PTA厂家G20会议前维持高开工率支撑了PX需求,也令价格表现坚挺。但随着G20的临近,中国需求将逐步减弱,PX加工费预计将有所回落,不过由于8-10月亚洲PX集中检修(大多在8-9月),PX加工费回落空间有限,预计将维持在400美元左右高位震荡,PX价格走势将依附在原油的波动上。

图4:亚洲石脑油裂解价差图

图5:日本石脑油价格走势

资料来源:银河期货研发中心

图6:PX价格走势图

图7:PX成本及利润变化

资料来源:银河期货研发中心

表1:PX装置检修计划表(单位:万吨/年)

资料来源:银河期货研发中心

3、下游聚酯基本面情况

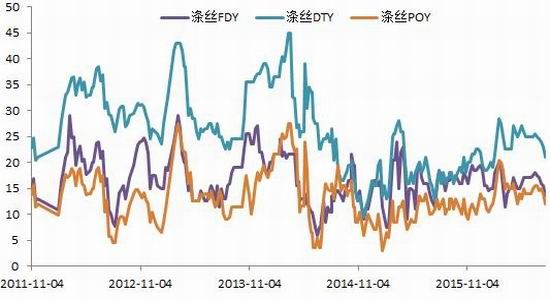

价格及利润:7月份,从PX-PTA-聚酯产业链上下游价格变化情况看,下游聚酯产品价格总体表现好于上游原料。由于涤丝厂家联合挺价、G20前期下游备货等因素影响,聚酯产品价格走高,产销表现良好,聚酯产品库存下滑,现金流效益改善,前期现金流亏损的切片、瓶片和POY开始盈利,而FDY和短纤则扩大盈利空间。

表2:PTA产业链涨跌情况(单位:美元/吨、元/吨)

资料来源:银河期货研发中心

图8:聚酯产品价格走势图

图9:聚酯产品利润

资料来源:银河期货研发中心

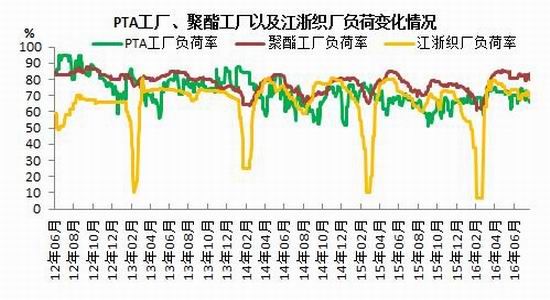

负荷及库存:尽管7月处于传统淡季期,但聚酯负荷水平并未出现大幅下滑,目前平均负荷仍维持在80%以上的水平,高于去年同期70%左右的水平。一方面是工厂提前生产以备G20期间企业减停产计划;另一方面,聚酯产品生产效益良好及产品库存偏低也支撑聚酯负荷维持高位。7月份,聚酯工厂产品库存下降较为明显,截至7月22日,DTY库存普遍在17-24天之间,POY平均库存在7-13天,FDY业库存11-14天,较6月底平均下降6-8天。下游加弹织造及终端坯布商等都担心原料生产商在G20期间停产及物流运输受阻,而提前进行了积极的备货,这使得聚酯工厂库存得到了进一步的下降,目前的库存状况已处于偏低水平。

在G20峰会之前,聚酯工厂将保持高负荷运行。8月中旬开始,聚酯工厂将开始进入为G20进行的集中减停产期,届时2000余万吨的产能装置生产将受到影响,开工率急剧下滑,运输方面也可能受到限制,供给面预计将较为紧张,聚酯产品价格料震荡偏强,现金流效益预计将维持良好。随后是传统的“金九银十”旺季,在经历过大量需求前移后,G20峰会之后终端需求能否有良好的表现有待观望。如果需求表现不如预期,聚酯工厂的现金流效益可能再次恶化,峰会之后的负荷水平将冲高回落。

图10:PTA工厂、聚酯工厂及江浙织厂负荷率

来源:银河期货研发中心

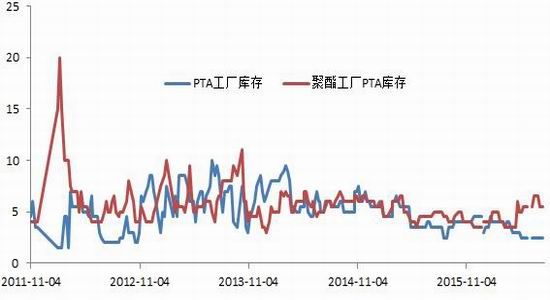

图11:PTA库存

图12:聚酯产品库存

资料来源:银河期货研发中心

4、结合上下游情况,PTA基本面分析

7月份,PTA加工费维持在300元/吨左右的低位水平,PTA装置突发性检修的状况频现,且部分装置重启一再推迟。福建佳龙60万吨产能7月3日停车,重启推迟至8月4日;宁波三菱70万吨产能装置7月11日故障停车,重启时间推迟至8月份;汉邦石化6月中旬停车的220万吨产能装置,重启计划一推再推,目前计划7月24日重启;恒力、BP等均有短暂的停车。PTA装置7月平均负荷水平及产量低于此前预期,但由于主流厂家在G20会议前维持高负荷,7月PTA平均负荷水平仍高于去年同期水平。截至目前,PTA装置7月平均负荷水平在70%左右,下游聚酯7月平均负荷在81.9%,预计小幅去库存4万吨左右,供需矛盾预计不大,基本维持平衡。

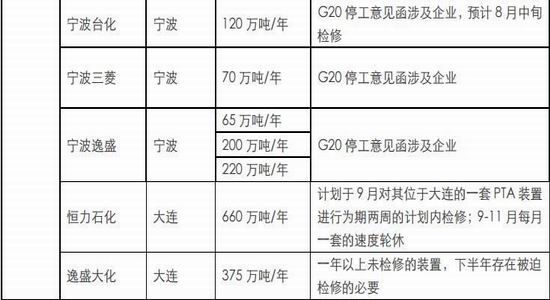

自8月第二周起,PTA及下游聚酯装置将开始下调开工率,目前PTA大厂仍就G20峰会期间装置关停的确切时间与当局商谈,之前听闻部分装置将全面停车,但现在有传言称装置可能只下调开工率。上游宁波中金也将不关停其160万吨/年PX装置。目前来看,相比之下,G20会议期间的减停产计划对下游聚酯厂家的影响更大,可能导致8月份PTA库存出现20万吨左右的累积,而由于需求的前移,“金九银十”的旺季需求可能延迟或低于预期,9月库存可能仍有小幅的累积。且9月合约交割临近,盘面百万吨的仓单将流入市场,8-9月份PTA市场供应预计充足,短期将制约PTA上行的动能,PTA加工费在9月前难有明显的回升,预计将维持在300-500元区间内。

不过,PTA生产亏损已达2个月之久,加工费继续压缩的空间有限,后期或有更多企业公布减负或停产检修的计划。下半年国内PTA待投产产能只有四川晟达的100万吨PTA装置,或推迟在年底投产。而逸盛、恒力两巨头在三四季度被动检修可能性也较大,恒力三套共660万吨产能装置或在9-11月每月一套轮流检修,逸盛大化375万吨产能装置已一年以上未检修,后期存在检修的必要,9月后PTA加工费有望自底部回升,价格有望走高。不过,后期若PTA加工费如预期回升到一定高度,国内去年开始停车的大装置翔鹭石化450万吨产能装置年底前重启的可能性较高,而加工费的回升也有利于远东石化的拍卖,一旦拍卖成功,其140万吨产能装置也有望开启,再加上晟达100万吨产能装置或年底投产,则长期的供应量情况仍不容小觑,需警惕。

表3:PTA装置产能检修动态

资料来源:银河期货研发中心

图13:PTA内盘价格及生产利润情况(按加工费720元/吨)

资料来源:银河期货研发中心

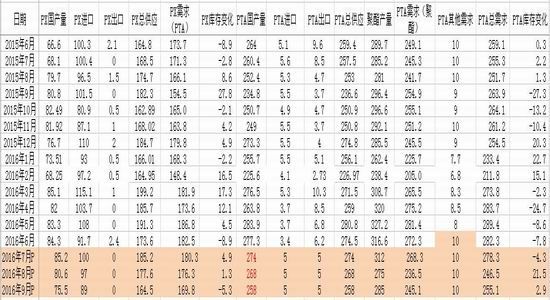

表4:PTA产业链供需平衡表

资料来源:银河期货研发中心

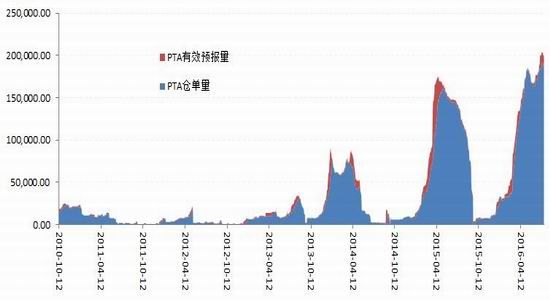

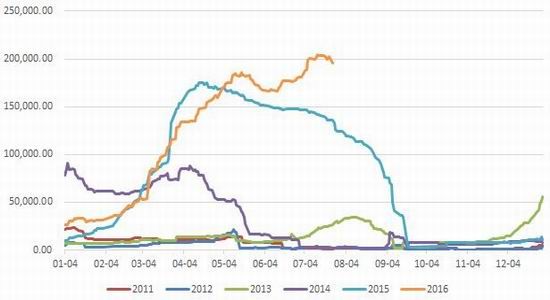

仓单方面,7月22日PTA仓单量为186046张,折货93万吨;有预报量9773,仓单及有效预报折货97.9万吨,较7月中旬102.2万吨的峰值下降了4.3万吨,但仍远高于往年同期水平。目前1-9合约价差在180-200范围内震荡,而接9月仓单换货转抛1月的成本在200元/吨左右,价差需到200以上才能促使现货商进行套利操作,目前现货基差缩小至-60~-90元,后市还将进一步走强。9月份仓单就将全面注销,盘面仓单压力仍较大。

图14:PTA注册仓单及有效预报

图15:历年仓单+有效预报对比

资料来源:银河期货研发中心

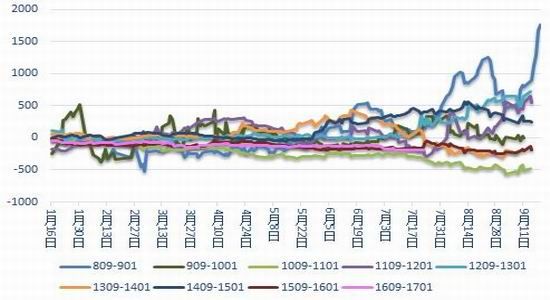

价差方面方面:

9-1合约:截至7月21日,9-1合约间价差为-188元/吨,9月合约面临较大仓单压力,预计价差将维持在-180~-200范围内波动。

1-5合约:截至7月21日,1-5合约间价差为-68元/吨,继续扩大的空间有限,关注阶段性正套机会。

图16:PTA期货9-1合约价差

图17:PTA期货1-5合约价差

资料来源:银河期货研发中心

三、后市行情展望

在全球供应过剩忧虑下,国际油价面临着下行的压力,后市料将进一步向下考验40美元一线的支撑。WTI-石脑油价差预计8月份还将维持在50-100美元/吨的低位水平,PX预计将维持在400美元左右高位震荡,价格走势将依附在原油的波动上。上游原料预计震荡偏弱。自8月第二周起,PTA及下游聚酯装置将开始下调开工率,相比之下,G20会议期间的减停产计划对下游聚酯厂家的影响更大,可能导致8月份PTA库存出现20万吨左右的累积,再加上盘面巨量仓单压力,PTA上行动力仍将受到抑制,加工费在9月前难有明显的回升。

不过,PTA生产亏损已达2个月之久,加工费继续压缩的空间有限,后期或有更多企业公布减负或停产检修的计划,PTA期价下方空间受限。下半年国内PTA待投产产能只有四川晟达的100万吨PTA装置,或推迟在年底投产。而逸盛、恒力两巨头在三四季度被动检修可能性也较大,关注远月1701合约上中线做多的机会,但需警惕去年开始停产的两大装置年底重启的可能性。

展望:预计8月份PTA价格总体将维持弱势震荡的格局,上下空间均有限。操作上,建议近月合约上暂轻仓短线交易为主;关注远月1701合约在4700-4800左右布局中线多单的机会。

银河期货